Yhteenveto

TCS tuotteiden myynnissä

Tässä asiakirjassa käsitellään Vero-toiminnon toimintoja (TCS) -kokoelmaan tuotteiden myynnistä. Tässä ominaisuudessa kerrotaan, miten tee TCS-vähennysten perusmääritykset myyntiin, TCS:n laskemiseen asiakkaan tai asiakasryhmä, tapahtuman TCS, kun asiakkaalla ei ole panorointioppaa numero jne.

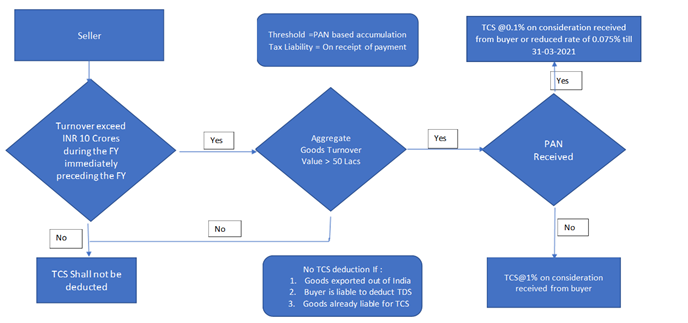

Kuten kohdassa 206C (1H), TCS:t on kerättävä asiakkaan maksuajan myyntitulosta vastaan. Milloin myyjä saa maksun TCS:n summan veloitetaan välisummalta ja hyvitetään TCS-ostotilille. Laskun julkaisemisen yhteydessä TCS-summa kirjataan välimaksutilille ja lisätään laskun arvoon

Toinen tämän ominaisuuden tärkeä osa on se, että jos useilla asiakkailla on sama PAN-numero, kertynyt panorointimäärä on tapahtumasummaa verrataan raja-arvon rajaan määrittää TCS-vähennystapahtuman kelpoisuuden.

TCS-vähennysten perussumma:

CBDT-vide-kehä nro 17 Päivämäärä 30.09.2020 on alkaen siitä, että koska kokoelma tehdään koskien myyntimaksua, epäsuorien verojen, GST mukaan lukien, perusteella ei tehdä muutoksia on tehtävä tämän säännön mukaisesti peritylle verolle. Thus, TCS on kerättävä GST:n myynti harkinnan perusteella.

Lähdeveroryhmän käyttäjällä on mahdollisuus sisällyttää GST-verokomponentti ja veloitukset, jotka sisällytetään TCS-laskennan perussummaan.

Tämän ominaisuuden käyttöönottoon liittyen oli paljon sekaannusta, jotta uusien TCS-varausten sovellettavuudesta aiheutuvat epäilyt voidaan poistaa, kun CBDT on myöntänyt kehänumeron 17, joka on päivätty 30.9.2020 ja joka on antanut vaihtoehdon (c) kätevämpää, realistisempaa ja kohtuullista odotetun tuloksen saavuttamiseksi.

Panorointipohjainen useiden asiakkaiden tapahtumien kertymä:

Jos TCS:ssä on kyse TCS:n "tuotteiden myynnistä" -vähennystä varten, panoroi panorointinumeron perusteella. Jos useilla asiakkailla on sama PAN-numero, kaikki tapahtumat, jotka suoritetaan eri asiakkailla, joilla on sama panorointi, suoritetaan kertynyt ja verrattu rajoitusta, joka on määritetty government.

Käyttäjällä on mahdollisuus kerätä oston raja-arvoa asiakkaiden, kuten asiakkaiden, PAN-määrän perusteella. Kuitenkin kertymä tapahtuu toimittajan tai asiakkaan perusteella yhdessä lain entiteetti. Juridisten yksikköjen välinen kertymä ei ole laajuutta.

Pisteen veron kerääminen

Kuten TCS:n 206C-tuotteiden myynnin osalta (1H), vero on kerättävä kuittauksen yhteydessä." Se on täsmennys mukaisesti, että tuotteiden myyntiä koskevat TCS:t kerätään, kun toteutuneet maksut vastaanottaneen myyjän.

TCS:n kerääminen myyjän on nostettava myyntilasku, mukaan lukien TCS:n määrän, tili kirjoissa TCS-vastuuna, vaikka todellinen siitä, että sitä ei veloiteta. Vaikka TCS:n summa veloitetaan ostajalta, kohdassa 206C (1H) oleva vastuu syntyy vasta siitä ajasta, kun kerätään. Tätä vaatimusta varten uusi vaihtoehto "Verovastuu maksaminen lisätään alv-ryhmän alaan.

Tämän asetuksen merkitsemisen yhteydessä -järjestelmä aktivoi välitilikentän lähdeveron alla -koodi. Kun alv-veroa aletaan julkaista, verot kirjataan "Väliaikainen TCS-ostotili" ja veloitus "asiakastilille". Kun käyttäjä saa maksun ostajalta sillä hetkellä, kun lasku on julkaistu TCS-velka kertyy maksuun.

TCS maksua vastaanottamisen yhteydessä:

Aina, kun myyjä saa maksun myyntimaksua vastaan tai vastaanottaa ennakkomaksun, myyjällä on valta vähentää TCS kohdassa 206C(1H). Ongelmia ilmenee summan laskemisessa, kun saatu maksu ylittää kynnysarvojärjestelmä tapahtuma-arvon bruttolisäyksestä ja TCS-summan laskeminen jossa on tarpeen muuttaa laskettua TCS-määrää manuaalisesti. Ensimmäiset kaksi neljännesneljännestä käyttäjän on manuaalisesti säädettava asiakasmaksun TCS-summaa tapahtumat

Cbdt-lehdistötiedotteen perusteella tehdyt muutokset:

Aluksi uuden TCS-valmistelun osalta asiantuntijat ovat tehneet seuraavattulkinnat:

(a) Vero, joka kerätään, kun sekä myyntisumma että myyntiarvoksi saatu summa ylittää Rs. 50 lakhs edellinen vuosi;

(b) Verot, jotka kerätään, kun myyntisumma ylittää rs:n. 50 lakhs riippumatta myyntiarvosta, joka on saatu edellinen vuosi;

(c) Vero, joka kerätään, kun myyntisumma on saatu harkinnan arvo ylittää Rs. 50 lakhs riippumatta siitä, kuinka paljon myyntiä on tehty edellisen vuoden aikana.

Perustuu Dynamics AX2012R3:n alkuperäiseen tulkintaratkaisuun on annettu vaihtoehdossa (a).

Tämän ominaisuuden käyttöönottoon liittyen oli paljon sekaannusta, jotta uusien TCS-varausten sovellettavuudesta aiheutuvat epäilyt voidaan poistaa, kun CBDT on myöntänyt kehänumeron 17, joka on päivätty 30.9.2020 ja joka on antanut vaihtoehdon (c) kätevämpää, realistisempaa ja kohtuullista odotetun tuloksen saavuttamiseksi.

Ratkaisun saaminen muutosten jälkeen uuden tulkintansa mukaisiksi on sisällytetty olemassa olevaan toimintoon:

-

Otettiin käyttöön "Alkuperäinen saavutettu raja-arvo" käsite:CBDT-selvennyksen mukaan "voidaan mainita, että tämä TCS on vain 1.10.2020 tai sen jälkeen saatua summaa. Kuitenkin kynnysarvo perustuu vuosituloon, voidaan mainita, että vain 50 lakh:n raja-arvon laskentaa, joka on kuitti tilivuosi, eli 1.4.2020 alkaen, otetaan huomioon. Esimerkiksi myyjä, joka on saanut rs. 1 crore ennen 1. lokakuuta 2020 tietyltä ostajalta ja vastaanottaa Rs. 5 lakh 1.10.2020 jälkeen veroa vaadittiin perimään vain Rs. 5 lakh -veroa ja ei Rs. 55 lakh [eli Rs.1.05 crore - Rs. 50 lakh (threshold)] mutta ennen 1. lokakuuta saatu kynnysarvo lasketaan. Muutokseen tutustuimme alkuperäisen kynnysarvon käsite.

-

TCS maksukokoelmassa asiakas suhteessa myyntiin:

CBDT-selvennyksen mukaan on huomattava, että tätä TCS:tä sovelletaan vain tapauksissa, joissa on suurempi kuin ta. 50 lakh tilivuoden aikana. Esimerkiksi myyjä joka on myynyt Rs. 1 -haaran ennen 1. lokakuuta 2020 tietystä ostajalle ja vastaanottaa vain R. 10 lakh 1.10.2020 jälkeen ei ole pakollinen verojen keräämiseksi 10 lakh:lta, koska maksun määrä ei ole ylitnyt kynnysarvoa ja Rs. 50.

Yllä esitetyn perusteella -asetus Pääkirjan parametrien kohdassa TCS-vähennystä varten maksuerältä asiakkaalta myyntiin liittyvät harkinnat huomioon.

-

Suora arvosetelin TCS-summan lähettäminen Maksu- ja laskutapahtuma:TCS:n alkuperäisessä ratkaisussa vähennys, kirjaus on tehty liittyvien arvosetelien kautta. Uusittu CBDT-pohjainen paina huomautus, jonka avulla käyttäjä voi kirjata TCS-summan suoraan tilikirjaan julkaisematta liittyvän arvosetelin kautta.

-

"TCS on sales" (TCS myynnistä), kun sitä käytetään ap-tapahtumassa veron jälkeinen summa palautettavassatilissä: Jos käyttäjä käyttää "TCS:iä Ostotapahtuman TCS-summan myynti kirjataan suoraan TCS:lle palautettava tili". Käyttäjän on tehtävä TCS-tilikirjaan vastaavuus lomakkeen 26AS kanssa -täsmäys, joka määrittää verovastuuta vastaan saatavan TCS-summan.

-

Luottohuomaute muuttaa TCS:n käänteisenä -tapahtuma ilman, että se vaikuttaa kynnysarvon kertyneen arvon: vero on laskettava ostajalta saadun harkinnan perusteella, ostajan tilikirjaan tehtyä korjausta ei lasketa vaikuttaa kerättävään veroon. Lähettäminen säilyisi samana jos myyjä maksaa veron keräämisen jälkeen jonkin verran harkintaa ostaja. Tällaisessa tilanteessa myyntiarvo, joka on saatu myyjää ei vähennetä summalla, joten se hyvitetään TCS:n laskentaa varten.

-

Käyttäjä voi ottaa TCS-ryhmän oletusasetukset käyttöön Laskutili:Ominaisuuden hallinta -kohdassa käyttäjälle on annettu ota käyttöön myynnin TCS-ryhmän oletusasetus -tapahtuma laskutililtä asiakastilin sijaan. Näin käyttäjä hoitaa kolmannen osapuolen laskuskenaarion.

-

Käyttäjä voi ottaa TCS-ryhmän oletusasetukset käyttöön toimittajan tili ostotapahtumassa:Ominaisuuden hallinta -kohdassa on käyttäjälle, jotta hän voi ottaa ostotapahtuman TCS-ryhmän oletusasetukset käyttöön, jos Toimittajatiliin liitetään "TCS-ennakkoallentajaryhmä".

Vaikutusalueen ulkopuolella skenaariot:

-

Yritysten väliset tapahtumat eivät ole laajuutta tätä ominaisuutta varten.

Ominaisuutta tuetaan seuraavissa tai uudempia talousosaston versioita:

-

Dynamics AX2012R3

Ohjeet määritykseen TCS:t tuotteiden myynnissä (maksuperusteena) :

Pakollista määritystä on kolme käyttäjän on otettava "TCS myynnistä myynnistä" käyttöön maksuerän perusteella :

a. Ominaisuuden ottaminen käyttöön ominaisuuksien hallinnan avulla :

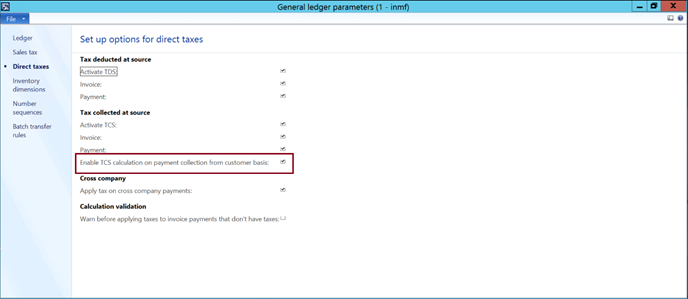

Osassa 206C(1H) säädetään, että vero on kun summa vastaanotetaan tuotteiden myynnin harkinnana. Yksinkertaisten sanojen mukaan vero on kerättävä, kun summa vastaanotetaan tai 10.10.2020 jälkeen. Käynnistintapahtuma on siis myyntitapahtuman vastaanottaminen. Jos haluat ottaa toiminnon käyttöön maksukäyttäjien kokoelmassa, tämä -ominaisuus "Pääkirjanpidon parametri" -kohdassa.

Polku: Yleiset Kirjanpito- > määrittäminen > pääkirjanpidon parametrit > Suora Verot

b. Pakollinen mark "Enable threshold hierarchy" option in the tax code "TCS on sales" for tämä ominaisuus:

sinun on mark "Enable threshold hierarchy" in the tax code "TCS on sales of goods" to apply TCS-korko panorointiehtoon ja ilman sitä.

c. Merkitse "Maksuvastuu" -valintaruutu alv-ryhmän "TCS myynnissä" -kohdassa On tärkeää, että merkitse maksuvastuu -valintaruutu TCS:n vähennystä varten kokoelma

maksuerä.

Huomautus:

-

Valitse jos käyttäjä ei merkitse maksuvastuuta, järjestelmä luo TCS-vastuu laskussa.

-

Valitse jos käyttäjä ei ota käyttöön Yleistä-parametrien ominaisuutta Ota TCS-laskenta käyttöön maksukokoelmassa asiakasperusteisesti" järjestelmä ottaa huomioon sekä laskun että maksun summan kynnysarvojen määrittämiseksi. (Toimii tällä hetkellä -ominaisuus myynnin TCS:ssä )

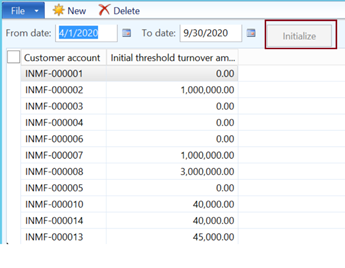

Alustettu "Alkuperäinen kynnysarvo saavutettu arvo" :

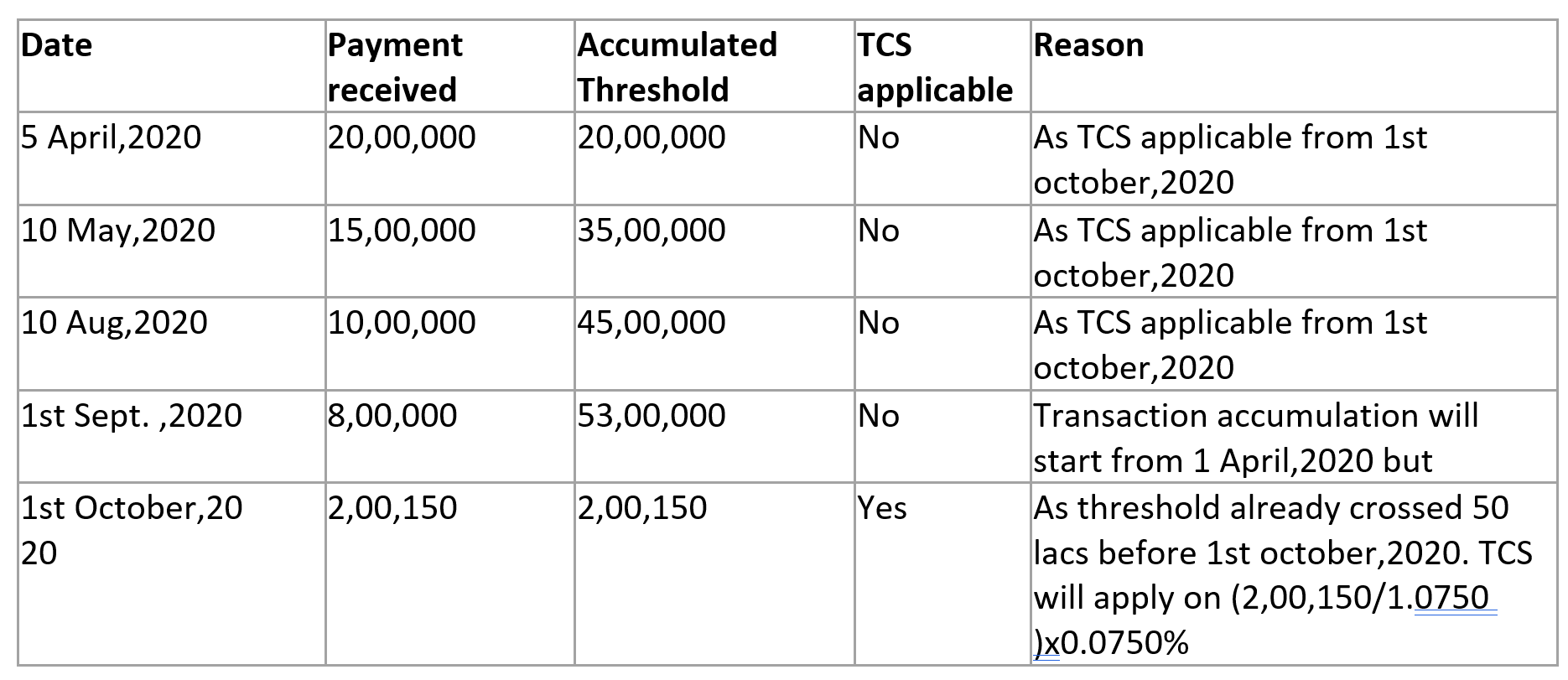

TCS sovelletaan 1.10., mutta kynnysarvojen määrittämisen tapahtumaan kertymä tapahtuu joka tilivuoden 1. huhtikuuta.

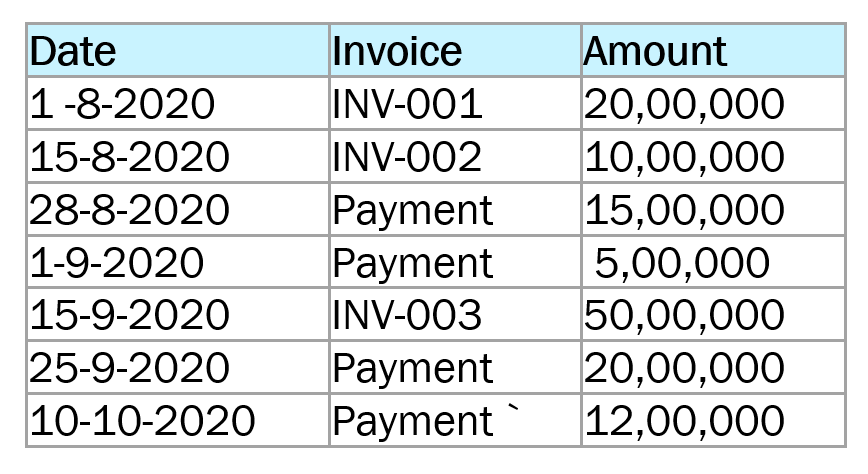

Esimerkki siitä, miten kertynyt arvo määritetään TCS-laskentaa varten:

Oletetaan, että raja-arvo arvo 0,50 00 000

TCS, jota voi käyttää 1. lokakuuta 2020

Seuraaminen tapahtuma suoritetaan seuraavasti:

Asiakkaan alkukirjain kertynyt arvo määritetään seuraavasti:

Maksu vastaanotettu 1.4.–30. syyskuuta 2020 (15 00 000+5 00 000+20 00 000) =40 00 000

Alkuperäinen kertynyt arvo = 40 00 000

Ensimmäinen maksueräarvo 10.10.2020 jälkeen =12 00 000

Kertynyt summa arvo olisi = 40,00,000+12,00,000= 52,00,000

TCS laskee seuraavasti:

52 00 000–50 00 000=2 00 000 *0,1 % = 20

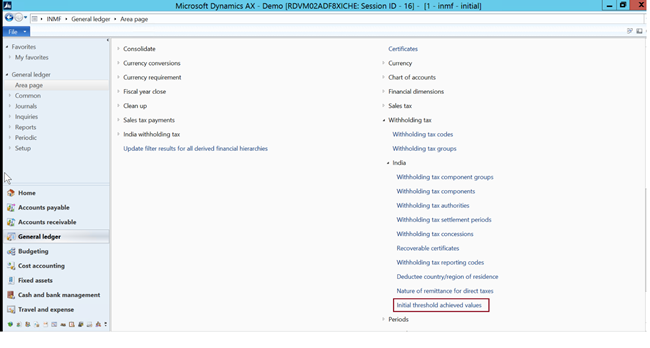

Ensimmäisen kertyneen arvon laskeminen uuden määrityksen jälkeen on otettu käyttöön:

Polku: Verojen >määrittäminen>jako Verojen > alkuperäinen kynnysarvo saavutettu arvo

Vaihtoehdon alkuperäinen raja-arvo saavutettu:

Avaa lomake ja määritä päivämääräalue 1.4.2020 30.9.2020 asti ja napsauta "Alustettu-painiketta". Maksu tapahtuma suoritetaan määritettynä päivämääräalueena automaattisesti määrittää kunkin asiakkaan saavuttamisen alkurajan. Kun "alusta" prosessi on suoritettu, Initialize-painike poistetaan käytöstä eikä sitä voi ottaa käyttöön uudelleen.

Käyttäjät voivat muokata järjestelmän luomaa alkuperäistä kynnysarvoa kaikille asiakkaille ja tallennettaessa ne tallennetaan asiakkaalle. Käyttäjät voivat myös lisätä uusia asiakkaita manuaalisesti, jos uusi asiakas luodaan alustusprosessin jälkeen. Oletusarvoinen kynnysarvo kuitenkin tarvitsee manuaalisesti.

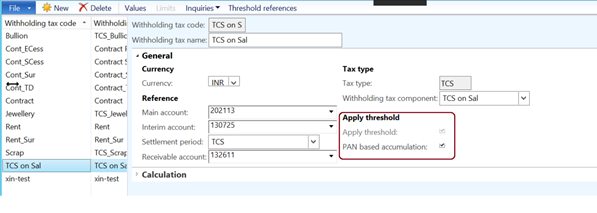

Luo uusi alv-koodi "Tuotteiden myyminen":

Polku: verojen>määrittäminen>verokoodin >myynnit

Kun käyttäjä liittää lähdeverokomponentin kirjoita "TCS", uusi välitili-kenttä otetaan käyttöön.

Älä valitse mitään tiliä, ennen kuin merkitset valintaruudun Vero maksuvastuun", joka on kohdassa Veroryhmän pidättäminen.

Valitse Ota raja-arvohierarkia käyttöön- "Kyllä".

Panorointipohjainen kertymä -asetuksen valinnassa Kyllä ota käyttöön

Käyttäjä voi merkitä tämän vaihtoehdon, jos asiakkaiden kanssa sama PANOROINTI-luku.

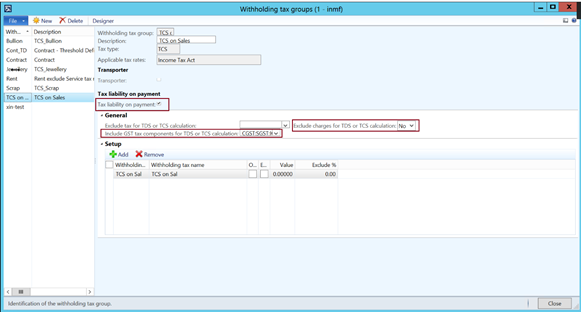

Luo uusi alv-ryhmä "Tuotteiden myynti".

Polku: verojen>määrittäminen>veroryhmän>myyntiin tavarat

Luo verotyypillä "TCS" ja merkinnällä verotettava veroryhmä -valintaruutu "Maksuun liittyvät verot"-Kyllä.

Tämän jälkeen palaat verokoodilomakkeeseen ja valitse "Väliaikainen TCS-ostotili" luotuun Välitili-kenttään tilikaaviossa, jonka kirjaustyyppinä on "Intiasta periytyt verot (TCS)

Sisällytä GST-verokomponentti, jos osa TCS:n perussummaa laskutoimitus "Sisällytä GST-verokomponentti TDS:lle tai TCS:lle" -kentässä calculation "

Jos veloitukset eivät ole osa TCS-laskutoimituksen valintaa "Kyllä" kohdassa "Jätä TDS- tai TCS-laskutoimituksen kulut pois"

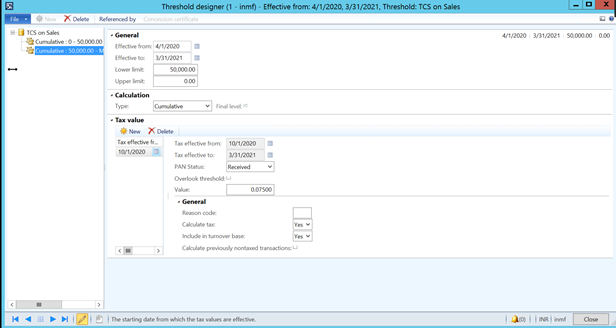

Napsauta toimintoruudun Suunnittelutyökalu-painiketta ja määritä TCS-laskentakaava.

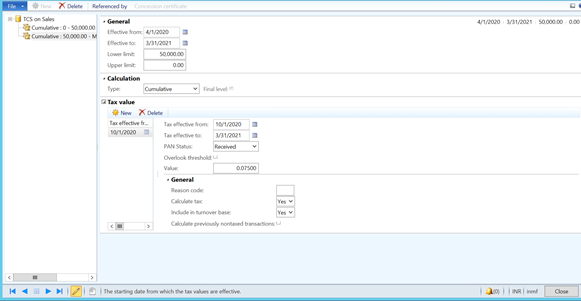

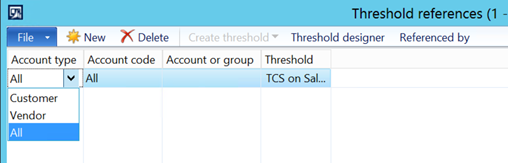

Määritä kynnysarvojen määritelmät:

Polku: Vero- > määritä > määritelmät.

Määritä kynnysarvo "tuotteiden myynnille".

Kaksi raja-arvotasoa on määritettävä.

-

0–Maks

-

Enintään 0

TCS Threshold setup for "Sale of tavarat"

Tuotteiden myyntiä koskevat TCS-tietokoneet koskevat yhtä tai useaa asiakasta samalla PANOR-numerolla.

Jos asiakkaan PAN-numero ei ole käytettävissä korkeammalla verolla, sitä sovelletaan sen jälkeen, kun vapautettu liikevaihto on ylitetty.

Jos asiakkaalla on PAN-numero, sovelletaan alempaa verokantaa.

Käyttäjien on määritettävä asiakkaiden kynnysarvot:

Valitse Raja-arvon suunnittelutyökalu

Määritä kaksi liukua vaihtoehdolla:

-

PANOROINTI-numero

-

Ilman PANOROINTI-lukua

Määritä kullekin vaihtoehdolle erillinen TCS-korko.

Laskentaperustetta määriteltäessä vapautettua laattaa varten

-

Veron laskeminen – Ei

(Toinen vaihtoehto Laske vero – Kyllä ja arvo – 0)

-

Edellisen ei-verotapahtuman laskeminen –Ei.

-

Sisällytä liikevaihtoperusta – Kyllä.

Laskentaperustetta määriteltäessä Verotettava-laatan

-

Laske vero – Kyllä.

-

Edellisen ei-verotapahtuman laskeminen –Ei.

-

Sisällytä liikevaihtoperusta – Kyllä.

On erittäin tärkeää huomata, että raja-arvo suunnittelutyökalun käyttäjän on määritettävä kunkin laatan päivämäärä 1.4.2020 – 31.3.2021. Järjestelmä tarkistaa, sisältääkö kynnysarvon päivämääräalue alkuperäisen määräpäivän alue. Jos näin käy, järjestelmä käyttää määritettyä alkuperäistä summaa osana liikevaihto eikä ota huomioon tapahtumia alkuperäisen summapäivän aikana -alueessa, jonka liikevaihto päivämääräalueen aikana on määritetty alkuperäiseksi summa. Yllä olevassa tapauksessa kynnysarvon päivämääräalue '1.4.2020 – 31.3.2021' sisältää päivämääräalueen '1.4.2020 – 30.9.2020', joten se vaatii alkuperäisen kynnysarvoa osana liikevaihtoa ja kumuloi sitten päivämääräalue '1.10.2020 – 31.3.2021' osana liikevaihtoa. Lopuksi kokonaisliikevaihto on alkuperäinen kynnysarvo + kumulatiivinen määrä '10/1/2020 – 3/31/2021'.

TCS-laskennan aktivoiminen asiakkaalle:

Myyntireskontra>kaikille > asiakkaille

Laskun lähettäminen maksutapahtumat ja TCS:n laskenta.

-

Raja-arvo raja: 50 00 000

-

TCS korko : 0,0750

-

Alla on tapahtuman tiedot:

Verokanta kolmen desimaalin tarkkuudella:

-

Myyntitilaus

-

Vapaatekstilasku

-

Asiakkaan maksupäiväkirja

-

Projektilasku

-

Yleinen päiväkirja

-

Monirivinen päivyri

-

TCS laskutilin kautta

-

PANOROITU-pohjainen kynnysarvon kertymä

-

Hyvityslasku

Kun käyttäjä alustaa "Initial Threshold achieved value", järjestelmä laskee ja näyttää 53 00 000 INR:n.

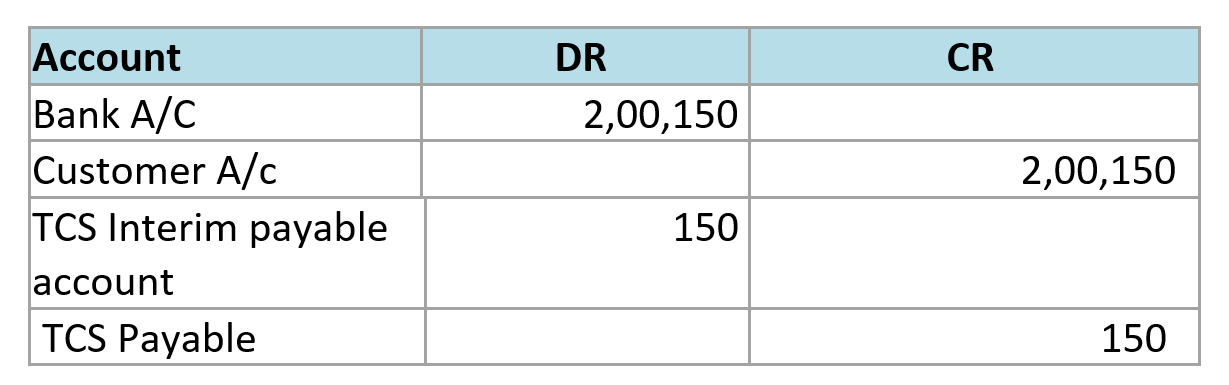

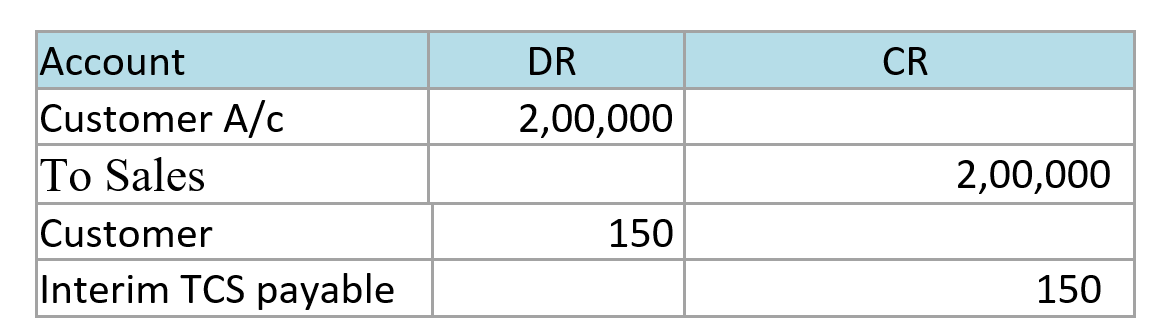

Kun asiakas on julkaisemassa maksua, joka on 2 000 150 seuraavat kirjanpitomerkinnät kirjataan:

Kirjanpitomerkinnät:

Huomautus: Käyttäjän on manuaalisesti TCS-tietokoneen lasketulle määrälle, kun järjestelmä ylittää raja-arvo. Ero on vähäinen. Laskutoimituksen muunnelma on koska nykyiset algoritmit toimivat eri tavalla. Se korjataan seuraavassa julkaisusta.

Kun lasku on julkaistu, viimeiseen maksutapahtumaan liittyvät merkinnät kirjataan alla olevan mukaisesti

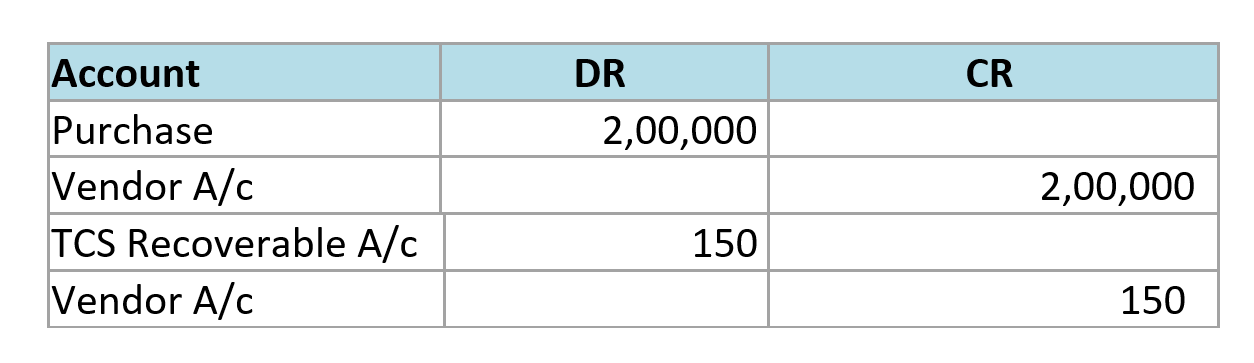

TCS käytössä Toimittajan vähennyslaskun hankkiminen:

Jos yritys vähentää TCS:n organisaatiota vastaan, myyjän myyntiin, käyttäjä voi soveltaa samaa lähdeveroryhmää "TCS myyntiin ". Raja-arvo ei koske ostotapahtumaa. Ostotilauksen julkaisemisen yhteydessä tilausten TCS-summa suoraan TCS:lle palautettavissa olevalle tilille lähetetty toimittaja. Käyttäjien on ladattava Lomake 26AS 26AS:stä. -sivustossa, jotta se vastaa palautettavaa summaa, ennen kuin lunastat valtionhallinnon.

Kaikki organisaatiot saavat hyvityksen TCS-vähennystä varten vähennysten täsmääminen lomakkeen 26AS kanssa.

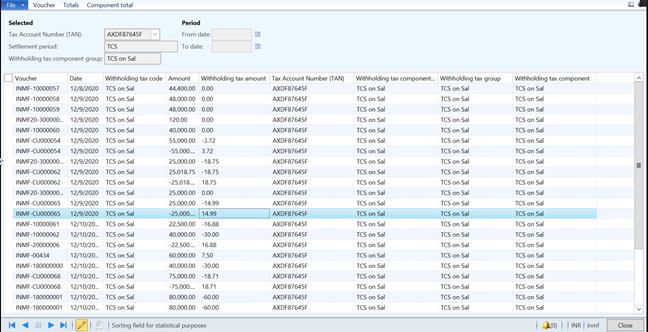

Siirry vero->>kyselyihin> Verojen >lähdeveron > TCS:ssä

Käyttäjät voivat luoda raportin valitsemalla pakolliset sarakekentät.

Oireet

Kun asiakkaalta kerätyt käteismaksut ylittävät 50 tallasta tilivuoden aikana.

Ratkaisu

Käyttää TCS-korkoa summalle, joka ylittää kertyneen maksuarvon, kun se ylittää 50 takin.

Hotfix-korjauksen tiedot

Käyttäjän on asennettava alkuperäinen TCS myyntitoimintoon KB 4089749:n ja KB4528707:n kautta. Tämän jälkeen on asennettava nykyinen korjaus kb 4598394.The asennusjärjestys on sama kuin nouseva numerojärjestys, eli KB4089749 -> KB4528707 -> KB4598394.

https://fix.lcs.dynamics.com/issue/results/?q=4598394

Lisätietoja

Voit ottaa yhteyttä tekniseen tukeen Microsoft Dynamics puhelimitse maakohtaisiin puhelimiin näiden linkkien avulla lukuja. Voit tehdä tämän käymällä jossakin seuraavista Microsoftin sivustoista:

Kumppanit

https://mbs.microsoft.com/partnersource/resources/support/supportinformation/Global+Support+Contacts

Asiakkaat

https://mbs.microsoft.com/customersource/northamerica/help/help/contactus

Erikoistapauksissa maksut, jotka tavallisesti tukipuheluista saatetaan peruuttaa, jos tekninen tuki Microsoft Dynamicsin ja siihen liittyvien tuotteiden ammattilainen määrittää, että päivitys ratkaisee ongelman. Normaalit tukikustannukset ovat voimassa muihin tukikysymyksiin ja ongelmiin, jotka eivät ole oikeutettuja päivityksestä.

HuomautusTämä on fast publish -artikkeli, joka on luotu suoraan Microsoft-tukiorganisaatiossa. Tässä olevat tiedot ovat annetaan as-is in response to emerging issues. Nopeuden vuoksi saattaa sisältää kirjoitusvirheitä, ja ne voivat olla milloin tahansa ilman erillistä ilmoitusta. Tutustu ehtoihin muita huomioonotettavia seikkoja varten.