Introduction

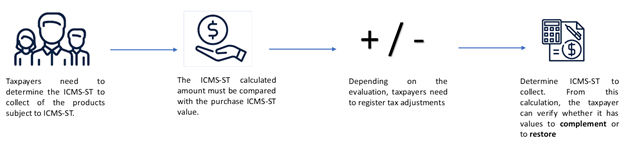

Les États du Brésil RS, SP et SC ont défini et implémenté un nouveau processus permet de calculer et de signaler la compensation et la restitution des montants de taxe ICMS-ST dans opérations internes aux consommateurs finals, lorsque les marchandises sont ouvert en vertu de la taxe régime de substitution (ICMS-ST). Cette procédure est applicable pour les détaillants et sociétés non-détaillants

En règle générale, le contribuable doit déterminer, sur une base mensuelle, la différence entre le montant à Saint-ICMS calculé dans les documents comptables entrants et de la quantité de ICMS-ST calculée dans documents comptables sortants au consommateur final. Des exceptions spécifiques les règles peuvent s’applique en fonction de la définition de l’état

Ceci différence est nommé: ajustement de ICMS-ST, car cette correction n’a pu positif (+) ou négatif (-) et il doivent être déclarée dans accélérés Fiscal ou autre relevés d’impôt y afférents.

Exemple de niveau élevé

Achat - entrant document fiscal BC ICMS ST = 80,00

Saint-ICMS calculé = > 80,00 * 18 % = R$ 14,00

Ventes - sortant du montant de Base de document fiscal = 90,00

Saint-ICMS efficace = 90,00 * 18 % = R$ 16,20

Montant ICMS ST à compléter = R 16,20 $ (ST ICMS efficace) - R$ 14,00 (ST ICMS de l’achat) = R$ 2,20 (> 0,00)

Ou

Achat - entrant document fiscal BC ST = 80,00

Calculé en ICMS Saint- = 80,00 > * 18 % = R$ 14,00

Ventes - sortant document fiscal Montant de base = 70,00

Saint-ICMS efficace = 70,00 * 18 % = R$ 12,60

Montant ICMS ST de restitution= R$ 12,60 (ST ICMS efficace) - R$ 14,00 (ST ICMS de l’achat) = R$ -1,40(< 0,00)

Vue d’ensemble

Implémentation de l’état Sao Paulo

Nouvelle déclaration de taxe nommée CAT 1219 a été introduite par l’état du processeur de stockage dans lequel la les entreprises doivent transmettre la déclaration de taxe ICMS-ST sur une base mensuelle pour la taxe complément et la restitution des montants de ICMS-ST.

Le fichier de relevé est généré en fonction de la version 1.1.0 de guide document de mise en page.

Champ d’application

L’instruction CAT 1218 inclut la génération d’enregistrements suivants :

Enregistrement de 0000- ouverture de l’instruction et d’Identification du contribuable et Identification participant

|

Numéro de |

Champ |

Description |

||||||||

|

01 |

REG |

Contenant du texte fixe « 0000 » |

||||||||

|

02 |

PERIODO |

Période de déclaration |

||||||||

|

03 |

NOME |

Nom de l’entité commerciale |

||||||||

|

04 |

CNPJ |

Numéro d’enregistrement de l’entité dans le CNPJ |

||||||||

|

05 |

INTERNET EXPLORER |

L’état d’enregistrement de l’entité |

||||||||

|

06 |

COD_NUM |

Code IBGE |

||||||||

|

07 |

COD_VER |

Code de version de la mise en page. Rempli manuellement à le rapports exécutés. |

||||||||

|

08 |

COD_FIN |

Code de l’objectif du fichier, renseigné manuellement le rapport à exécuter :

|

Enregistrement 0150 -TABLE PARTICIPANT

Uniquement participants avec les transactions dans la période ; un enregistrement par participant

|

Numéro de |

Champ |

Description |

|

01 |

REG |

Contenant du texte fixe « 0150 » |

|

02 |

COD_PART |

Code d’identification du participant |

|

03 |

NOME |

Nom personnel ou professionnel de la participant. |

|

04 |

COD_PAIS |

Code du pays du participant |

|

05 |

CNPJ |

Participant CNPJ |

|

06 |

CPF |

Participant CPF |

|

07 |

INTERNET EXPLORER |

État participant |

|

08 |

COD_MUN |

Code IBGE |

Enregistrement 0200 -TABLE D’IDENTIFICATION ARTICLE

Seuls les éléments avec des opérations d’enregistrement 1100. Une ligne par article.

|

Numéro de |

Champ |

Description |

|

01 |

REG |

Contenant du texte fixe « 0200 » |

|

02 |

COD_ITEM |

Code article |

|

03 |

DESCR_ITEM |

Élément de description |

|

04 |

COD_BARRA |

Code-barres de produit |

|

05 |

UNID_INV |

Unité de mesure de stock |

|

06 |

COD_NCM |

Code de classification comptable |

|

07 |

ALIQ_ICMS |

ICMS taux applicables à l’élément dans opérations internes |

|

08 |

CEST |

Codes de spécificateur de Substitution |

Enregistrement 1050 – solde enregistrer

Total Montant (position de l’inventaire initial et final de stock), d’enregistrements 1100

Une ligne pour chaque élément du fichier.

Informations est extraite de la Presumed imposé des soldes.

|

Numéro de |

Champ |

Description |

|

01 |

REG |

Contenant du texte fixe « 1050 » |

|

02 |

COD_ITEM |

Code article selon l’enregistrement 0200 |

|

03 |

QTD_INI |

Quantité de l’article initial au début de la période |

|

04 |

ICMS_TOT_INI |

Valeur initiale du total de cumul de la prise en charge par le contribuable ICMS, calculé pour l’article sur la début de la période |

|

05 |

QTD_FIM |

Quantité de l’article final à la fin de la période |

|

06 |

ICSM_TOT_FIM |

Valeur finale cumulée de le total de la ICMS pris en charge par le contribuable, calculé pour l’article sur la fin de la période |

Enregistrement de 1100 – SOLDE DELAILS ENREGISTREMENT

Détails de période fiscale électronique documents.

Des informations sont extraites de la Entrants et sortants des onglets de l’écran de taxes Presumed

|

Numéro de |

Champ |

Description |

|

01 |

REG |

Texte fixe contenant « 1100 » |

|

02 |

CHV_DOC |

Document Fiscal électronique ACCESSKEY |

|

03 |

DATA |

Date de document fiscal |

|

04 |

NUM_ITEM |

Numéro séquentiel de l’élément dans le Document Fiscal électronique |

|

05 |

IND_OPER |

Indicateur du type d’opération : D’entrée de 0 ; 1 sortie |

|

06 |

COD_ITEM |

Code article selon l’enregistrement 0200 |

|

07 |

CFOP |

Code fiscal du fonctionnement et de la disposition |

|

08 |

CUMUL TRIMESTRIEL. |

Quantité de l’article - aucune des valeurs négatives pour Renvoie ; toujours positive |

|

09 |

ICMS_TOT |

Valeur totale des ICMS pris en charge par l’assujetti dans documents entrants fiscales |

|

10 |

VL_CONFR |

ICMS ICMS ST valeur et pour le courrier sortant fiscale documents |

|

11 |

COD_LEGAL |

Code du cadre juridique de l’hypothèse de Remboursement ou complément de ICMS ST Décrites ci-dessous dans le tableau. |

|

Code |

Hypothèse de la Restitution ou complément de ICMS ST |

Observation |

|

|

1 |

Opération la Restitution ou du complément de ICMS ST étant applicable dans la hypothèse de l’article I de l’Article 269 de la RICMS |

Sortant Document fiscal au consommateur final - ICMS ST [60] |

|

|

2 |

Opération Lorsque la Restitution de ICMS ST est applicable dans l’hypothèse de Point II de l’Article 269 de la RICMS |

Sortant Document fiscal pour le stock diminue CFOP 5.927 / autres - ICMS CST [90] (Génération de faits ne s’est produite) |

|

|

3 |

Opération Lorsque la Restitution de ICMS ST est applicable dans l’hypothèse d’élément III de l’Article 269 de la RICMS |

Sortant Document fiscal -ICMS CST [30] (Exonération ou non sollicité) |

|

|

4 |

Opération où la Restitution de ICMS ST est applicable dans l’hypothèse d’élément IV de l’Article 269 de la RICMS |

Sortant Document fiscal à autre état - ICMS ST (Interstate) [60] |

|

|

0 |

Opération Lorsque la Restitution ou du complément de ICMS ST n’est pas applicable |

Autres Documents fiscaux sortants ICMST <> [60] (ne pas la classification des codes 1 à 4) |

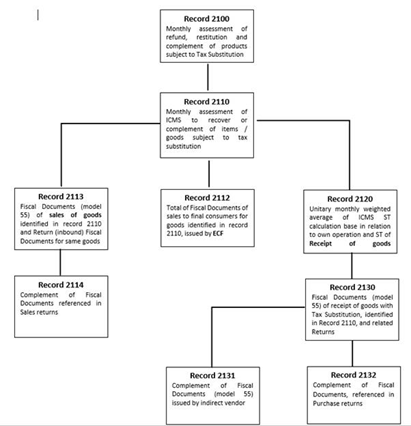

Rio Grande Sul (RS) implémentation de l’état

Par le biais de décret 54308/2018 de r cet état établit la procédure de calculer et de signaler le complément ou la restitution de taxe ICMS-prov. Montant pour les collaborateurs (détaillants et non-détaillants) qui effectuent des activités avec les marchandises faisant l’objet du régime de remplacement de taxe (ICMS-ST)

L’état a défini deux processus, l’autre pour les sociétés de vente au détail et l’autre dans les sociétés non commercialisé.

Champ d’application

Le montant de Saint-ICMS calculé pour compléter et restitution sont signalés dans accélérés Fiscal ICMS-ST sous l’enregistrement 1900 et ajustement correspondant des enregistrements 1921, 1923 et autres ceux depuis l’envisagez d’état Ce processus comme une évaluation de sub de Saint-ICMS

Sociétés non-détail

|

Enregistrements |

Niveau |

Description |

Commentaire |

Paramètres de RS état |

|

1001 |

1 |

Bloc d’ouverture 1 |

|

Activer lorsque le bloc 1900 |

|

1900 |

2 |

Indicateur de l’évaluation de taxe ICMS-ST sub |

|

Taxe de Sub Description et indicateur d’évaluation |

|

1910 |

3 |

Réservation période |

|

|

|

1920 |

4 |

TOTAUX montants |

Synthèse à partir d’enregistrements 1921 |

|

|

1921 |

5 |

RS001920 |

L’ajustement transaction qui résume tous les montant effectif de ICMS à partir de :

Type de taxe = ICMS et ou ST ICMS |

Ajustement code de débit pour les documents sortants fiscales |

|

1923 |

6 |

Enregistrements 1 à n |

Détails de sortant comptable des documents par article ou consolidés par document fiscal |

Consolider enregistrement 1923 |

|

1921 |

5 |

RS021922 |

Le transaction d’ajustement qui résume le Montant de Saint-ICMS ICMS ou présumées montant (lorsque ICMS-ST ne se ferme pas) à partir de documents fiscaux d’entrant avec ICMS-ST = 60 et connexes pour le document fiscal sortant ci-dessus Remarque : Les documents entrants fiscales des éléments signalés dans enregistrement 1921-RS001920. |

Ajustement code de crédit pour les documents sortants fiscales |

|

1923 |

6 |

Enregistrements 1 à n |

Détails de entrant comptable des documents par article ou consolidés par document fiscal |

Consolider enregistrement 1923 |

|

1921 |

4 |

RS041921 ou RS011921 |

L’ajustement transaction de complément ou de la restitution |

Code d’ajustement complémentaire inverse ou inverse de la Restitution |

|

E220 |

RS101921 |

L’ajustement transaction créée pour le rapport de E220 |

Code d’ajustement de E220 de complément |

|

|

E111 |

RS011021 |

L’ajustement transaction créée pour le rapport de E111 |

Code d’ajustement de E111 de Restitution |

Sociétés de vente au détail

|

Enregistrements |

Niveau |

Description |

Commentaires |

Paramètres d’état de RS |

|

1001 |

1 |

Bloc d’ouverture 1 |

|

Activer lorsque le bloc 1900 |

|

1900 |

2 |

Indicateur de la taxe de sub-ST ICMS évaluation |

|

Indicateur d’évaluation fiscale Sub et Description |

|

1910 |

3 |

Période de réservation |

|

|

|

1920 |

4 |

Montants totaux |

Synthèse à partir de enregistrements 1921 |

|

|

1921 |

5 |

RS021921 |

Crédit : Transaction d’ajustementqui résume le montant ICMS-ST ou ICMS montant taxe présumée (lorsque n’existeICMS-ST) de tous les documents fiscaux entrants reçus dans la période (incluent ceux qui ne sont pas utilisé dans la sortie et le code de taxation = 60 (CST) Reçu et approuvé dans la période de réservation |

Code d’ajustementde crédit pour les documents entrants fiscales |

|

1923 |

6 |

Enregistrements 1 à n |

Détails de l’exercice comptable entrant les documents par article ou consolidés par document fiscal |

Consolider l’enregistrement 1923 |

|

1921 |

5 |

RS021920 |

Crédit du stock .Le réglage transactions enregistrer le crédit de stock . Ce montant est calculé de la taxe Presumed formulaire de solde en cours d’évaluation de taxe ICMS-ST dans la relation de l’ouverture du stock solde. Dans la mesure où Ce réglage doit être signalée 3 versementsle champ DESCR_COMPL_AJ dans enregistrement 1921, inclut le texte suivant : « Courage adjudicado nos termos do Bibliothèque RICMS, Livro, III. 25-A, I, nota 05, 1/3 »

|

Code d’ajustement du crédit de stock |

|

1921 |

5 |

RS011920 |

Reversa de crédit l.La transaction d’ajustement qui résume les taxe ICMS à partir d’un document fiscal sortant non finale code de consommateur et de la fiscalité = 60 et/ou consommateur final avec ICMS = code de taxation exonérées ou non imposable <> 60 |

Code d’ajustement de contrepassation de crédit |

|

1921 |

5 |

RS001920 |

Débit : La transaction d’ajustement qui résume les les documents sortants fiscales ICMS effective de (CFOP 5 *) to consommateur final, code de taxation = 60

|

Code d’ajustement pourdébit à partir des documents comptables sortants |

|

1923 |

6 |

Enregistrements 1 à n |

Détails de sortie fiscales les documents par article ou consolidés par document fiscal |

Consolider l’enregistrement 1923 |

|

1921 |

5 |

RS041921 |

La transaction d’ajustement de complément ou la restitution |

Code d’ajustement inverse de complément ou Inverse de la restitution |

|

1926 |

5 |

Paiement ICMS-ST |

Égal pour E250. Cet enregistrement est généré lorsque le montant à collecter des et paiement de taxe ICMS-prov. évaluation (compensation)

|

|

|

E220 |

RS101921 |

La transaction d’ajustement créée à rapport de E220 |

Code d’ajustement de complément E220 |

|

|

E111 |

RS011021 |

La transaction d’ajustement créée à rapport de E111 |

Code d’ajustement de la Restitution E111 |

État de Santa Catarina (SC) mise en œuvre

Par le biais de la dédiée Portaria n° 396/2018 ce état établit la procédure permettant de calculer et de signaler le complément ou la restitution du montant de taxe ICMS-ST pour les collaborateurs (détaillants et non-détaillants) qui effectuer les activités avec des marchandises faisant l’objet du remplacement de taxe régime (ICMS-ST)

Champ d’application

|

Bloc |

Description |

|

0 |

Ouverture, Identification et références |

|

H |

Position de stock |

|

2 |

Autres informations Structure :

|

|

9 |

Contrôle et fermeture fichier |

Les enregistrements suivants sont les de portée : 2112 (fiscales documents sortants générés par ECF) et 2131

Informations supplémentaires

Programme d’installation

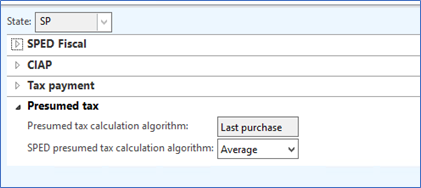

Naviguez jusqu'à comptable livres > Paramétrage > Fiscal documentation des paramètres par l’état, puis sélectionnez l’état approprié (SC SP. ou RS)

Taxe présumée

Calcul de Presumed taxe algorithme de: sélectionnez les paramètres appropriés méthode pour calculer le ICMS présumée -ST taxe lorsque des documents comptables au consommateur final et non finale sortants sont générées et validées dans Dynamics AX. Ce paramètre est utilisé pour remplir les balises lorsque NFe comptable modèle de document

-

Dernier achat : utiliser les données de documents fiscaux entrants les plus récents validées dans la période accélérés présumée de taxe algorithme de calcul: sélectionnez la méthode appropriée pour calculer le ST-ICMS présumé à partir de Évaluation de taxe ICMS-ST créée dans le module de registres fiscaux.

-

Moyenne : Calcule la moyenne à partir des documents comptables entrants. Ceci méthode doit être sélectionné pour l’état du SP ou de SC

-

Dernier achat : Utiliser les informations à partir des derniers documents fiscaux entrants validé dans la période. Cette méthode doit être sélectionnée pour état de RS

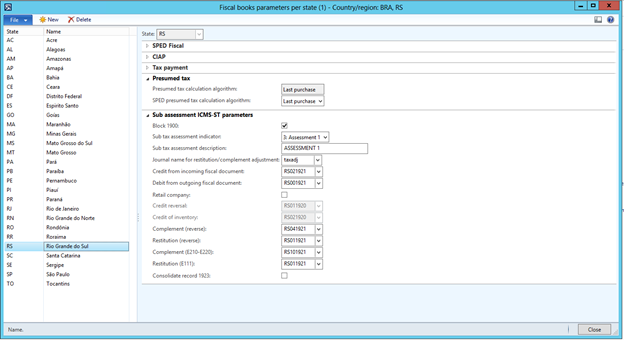

Taxe de sub-ST ICMS évaluation de l’état de RS

En cas d’état RS depuis les montants et les détails concernant le calcul de Saint-ICMS compensations et restitution sont signalés dans SPED fiscale sous le enregistrements de calendrier depuis 1900 et connexes. Configuration d’installation supplémentaire n’est nécessaire pour automatiquement créer les transactions d’ajustements établies par le décret 54308/2018.

-

Bloc de 1900: Active la génération d’enregistrements de taxe de sub-ST ICMS évaluation détaillée dans la session de portée

-

Taxe de sub indicateur d’évaluation: sélectionnez le type de disposition des indicateurs à identifier l’établissement de l’impôt sub

-

Taxe de sub description de l’évaluation: introduire description de l’établissement de l’impôt sub complémentaire signalées dans enregistrement 1900 dans champ DESCR_COMPL_OUT_APUR (03)

-

Nom de journal: Permet de sélectionner le journal utilisé pour créer et valider le établissement de l’impôt de compensation et de restitution.

-

Crédit de à partir de les documents entrants fiscales: sélectionnez la code d’ajustement correspondant la législation établit pour ce type de ajustement.

-

Débit de sortie documents fiscaux: sélectionnez le code de l’ajustement correspondant la législation établit pour ce type d’ajustement

-

Vente au détail de société: Activez cette case à cocher si le principal activité sur cet état est la vente au détail. Sinon, désactivez la case à cocher.

-

Crédit de contrepassation de: sélectionnez le code de l’ajustement correspondant la législation établit pour ce type d’ajustement

-

Crédit stock: sélectionnez le code de l’ajustement correspondant la législation établit pour ce type d’ajustement

-

Complément de (inversé) : code d’ajustement Sélectionnez connexe. la législation établit pour ce type d’ajustement

-

Restitution (inversée) : Code d’ajustement Sélectionnez connexe la législation établit pour ce type d’ajustement

-

Complément de (E210-E220): Sélectionnez le code de l’ajustement correspondant Il établit la législation pour ce type d’ajustement. Lorsque cet ajustement en cours de l’évaluation de taxe ICMS-ST création se verra également

-

Restitution de (E111): Sélectionnez le code de l’ajustement correspondant Il établit la législation pour ce type d’ajustement. Lorsque cet ajustement créé le ICMS impôt sera actualisé, étant de crédit autorisé uniquement dans l’évaluation de taxe ICMS.

-

Consolider Enregistrer 1923. Activer cette case à cocher si vous souhaitez que pour consolider ou un rapport sur l’enregistrement 1923 par document fiscal (aucun élément détaillé). Le champ 08 seront COD_ITEM larges feuilles vides.

Étapes de reproduction

Évaluation de taxe ICMS-ST

Avant de procéder à la génération de l’instruction pour chaque état, vous besoin de créer une période fiscale de réservation pour le mois, la taxe ICMS-ST évaluation de la relation d’état et ensuite de calculer les soldes si applicable dans l’état.

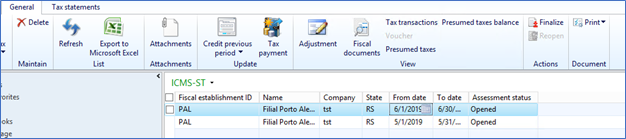

Ouvrir Registres fiscaux > courant > évaluation de taxe > ICMS-STet Cliquez sur Solde de taxes Presumed.

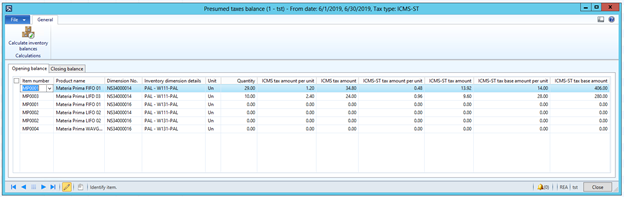

Le formulaire contient des champs qui sont nécessaires aux fins de création de rapports : Élément de code, description du produit, unité de stock, les quantités, ICMS et ICMS ST des taxes et montants de base par unité de stock et leur total.

Dans le Solde des taxes Presumed , cliquez sur stock de calculer les soldes. Système calculera l' initiale de solde d’ouverture et de la de clôture Solde et afficher les chiffres par numéro d’article.

Calcul de solde d’ouverture sert de fonction de suivant :

-

Vérifie si les taxes présumées solde de période précédente existe. Si aucun solde de ces observé, puis démarre le calcul ; dans le cas contraire le procédure considère que les chiffres de la période précédente.

-

Sélectionne tous les articles en stock qui ont des transactions avant la période.

-

Calcule la quantité de chaque élément sélectionné sur le premier jour de la période.

-

Recherche du dernier achat pour chaque article concerné par la transaction de taxe ICMS-ST.

-

En utilisant les montants de taxe à partir du dernier achat et la conversion de l’achat unité pour le stock, calcule le montant ICMS et Saint-ICMS pour le disponible quantité en stock.

Calcul de solde de clôture . Uniquement applicable pour L’état SP

-

Supprime des soldes d’impôts présumée ancien pour la période, à l’exception des enregistrements qui sont utilisés pour la période suivante (ces montants sont mis à jour ; tous les autres montants sont recalculés).

-

Sélectionne tous les articles en stock qui ont des transactions dans la période.

-

Pour chaque élément de recherche pour le solde des taxes présumée dans le précédent périodes pour obtenir la quantité pour le solde d’ouverture, dans le cas contraire, il sera égal à zéro.

-

Sélectionne tous les documents comptables de la période, résume Taxe ICMS/ICMS-prov. montants et résume les quantités d’articles.

-

Calcule la quantité moyenne par unité en résumant les totaux de ICMS/ICMS-ST montants de tout trafic entrant de documents et en les divisant par la quantité de synthèse dans ces documents.

-

Sélectionne tous les documents comptables sortants et résume leurs quantités. Calcule les montants de taxe ICMS/ICMS-ST à l’aide de la quantité moyenne qui était calculé à l’étape 5.

-

Calcule les ajustements solde des montants et des quantités en utilisant les valeurs à partir de la les périodes précédentes et les sommes des documents entrants et sortants en cours période. Ces montants ont été calculés à l’étape 4 et 6, respectivement.

Taxe présumée calcul

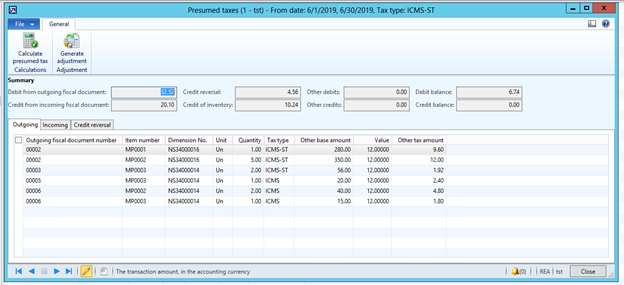

Une fois que les soldes sont calculées (pour la première fois), ouvrez le Presumed taxes écran et cliquez sur Calculer présumée de taxe.

Le formulaire contient des champs qui sont nécessaires aux fins de création de rapports et chaque onglet comprend les documents fiscaux associés qui sont applicables rémunération et la restitution conformément aux critères d’établie par loi de l’état.

-

Sortant onglet de : numéro de document comptable, code article, unité de stock, quantités, ICMS et ICMS ST de taxe taxe ICMS et ICMS ST, taux et les montants de base et calcul des taxes présumées.

-

Entrantonglet : unité de stock numéro et la date, le code article, document Fiscal ICMS et ICMS ST des montants de taxes et de la base de mesure et quantités.

-

De crédit contrepassation.Ne s’applique pour l’état de RS. Documents fiscaux sortantspour code de consommateur et de taxation non finale = 60 et/ou au consommateur final avec ICMS = taxation exonérée ou non de code <> 60

Calcul de la taxe Presumed - Algorithme moyenne fonctionne une suivant :

-

Sélectionne toutes les lignes de tous les documents comptables sortantes en cours période.

-

Pour chaque élément à partir de ces lignes sélectionne toutes les lignes de tous les comptables entrant documents avec le même code d’article dans la période en cours. Puis calcule montant de taxe ICMS/ICMS-ST moyen.

-

Dans le cas d’aucun document entrant dans la période, puis le correspondant enregistrement dans les soldes de taxes présumée est prise en considération.

Remarque pour les SP. Pour les ventes les documents fiscaux complémentaires et les valeurs moyennes retours ordre d’achat ne sont pas calculés, les valeurs à partir des documents comptables d’origine sont considéré comme uniquement.

Générer des ajustements

Utilisez ce bouton pour RS état pour générer l’ajustement des taxes associées doivent être déclarées dans accélérés Fiscal.

Selon le type de activité de l’entreprise (commerciale ou Non commerciale), Dynamics AX va générer les ajustements liés :

-

Débit pour le courrier sortant documents fiscaux

-

Crédit pour l’entrant documents fiscaux

-

Crédit du stock position (solde d’ouverture). Cet ajustement de la taxe sera créé une fois et diviser en 3 versements.

-

Contrepassation de crédit.

-

Compensation et restitution (reprendre)

-

Compensation d’enregistrement E220

-

Restitution d’enregistrement E111

Remarque : Une fois que vous avez appuyé sur le bouton Générer un ajustement , il est pas permet de revenir à son état initial. Vous devez inverser manuellement l’ajustement transaction créée lors de l’exécution de cette option d’enregistrement du rapport E220 ou E111. Les autres ajustements liés crédit débit, de crédit, de crédit, de stock et de contrepassation de sont créés uniquement à des fins fiscales de SPED. Vous ne pourrez pas voir ces transactions depuis sont enregistrées dans une table temporaire.

Génération de l’instruction

État du SP

Naviguez jusqu'à registres fiscaux > courant > période de réservation et dans l’onglet instructions de taxe cliquez sur CAT 4218 SP. Ceci Il existe également une instruction dans l’évaluation de taxe ICMS-ST pour l’état du SP.

-

Nom de fichier – permet d’entrer le chemin d’accès où le fichier doit être enregistré et le nom de la fichier texte.

-

Version de la mise en page – Sélectionnez la version.

-

Type de fichier – Sélectionnez une des options disponibles pour le type de fichier :

-

-

Régulière

-

Intimation spécifique

-

Article de substitution

-

Le fichier texte généré doit être validé, tout d’abord, à l’aide d’administration fiscale application et une fois le fichier a été correctement approuvé vous pourrez envoyer les autorités fiscales.

État de RS

Naviguez jusqu'à registres fiscaux > courant > période de réservation et dans l’onglet instructions de taxeSPED comptable. Ceci Il existe également une instruction dans l’évaluation de taxe ICMS-ST pour état de RS.

Présentez les paramètres normaux qui sont introduites en général pour générer l’instruction SPED comptable. Pour générer les enregistrements de calendrier depuis 1900 et connexes Vous devez reproduire les étapes suivantes :

-

Créer et synchroniser la période de réservation apparentés

-

Stock de synchronisation, le cas échéant les critères pour le crédit de solde d’ouverture du stock.

-

Créer ou mettre à jour de l’évaluation de taxe ICMS-ST pour état de RS

-

Calculer les soldes d’impôt Presumed (si applicable)

-

Calculer la taxe de Presumed

-

Générer des ajustements. Cliquez sur le bouton Générer un ajustement sous Presumed formulaire fiscal

-

Effectuer les activités de la suite ou les étapes relatives à la taxe ICMS-prov. évaluation

-

Générer une instruction accélérés Fiscal comme d’habitude.

État de SC

Naviguez jusqu'à registres fiscaux > courant > période de réservation et sous l’onglet des déclarations de taxe , cliquez sur DRCST d’accélérés. Cette instruction est également disponible dans l’évaluation de taxe ICMS-ST pour état de SC

-

Nom de fichier – permet d’entrer le chemin d’accès où le fichier doit être enregistré et le nom de la fichier texte.

-

Type de fichier – Sélectionnez une des options disponibles pour le type de fichier :

-

-

Régulière

-

Article de substitution

-

Ce fichier est envoyé à l’aide de services Web et exiger des certificats. Une fois que le message de retour est reçu avec le résultat de la validation de gouvernement, la réponse est enregistrée dans le même emplacement que celui dans lequel le fichier a été généré.

Informations sur le correctif logiciel

Comment faire pour obtenir le Microsoft Dynamics AX met à jour les fichiers

Cette mise à jour est disponible pour téléchargement manuel et installation à partir du Microsoft Download Center.

ACCÉLÉRER ICMS Fiscal RS IPI - décret 54.308/18 – dans Microsoft Dynamics AX2012 R3

Télécharger la mise à jour pour Microsoft Dynamics AX 2012 R3

Complément de Saint-ICMS et le remboursement déclaration de SP état - CAT 42/18 dans Microsoft Dynamics AX2012 R3 :

Télécharger la mise à jour pour Microsoft Dynamics AX 2012 R3

Complément de Saint-ICMS et le remboursement déclaration d’état SC - déclaration DRCST dans Microsoft Dynamics AX2012 R3 :

Télécharger mise à jour pour Microsoft Dynamics AX 2012 R3

Les correctifs supplémentaires suivants sont requis pour la déclaration de DRCST :

Conditions préalables

Vous devez avoir un des produits suivants est installé Pour appliquer ce correctif :

-

Microsoft Dynamics AX 2012 R3Nécessité d’un redémarrage, Vous devez redémarrer le serveur d’objets d’Application (AOS) Après avoir appliqué le correctif du service.