Sammendrag

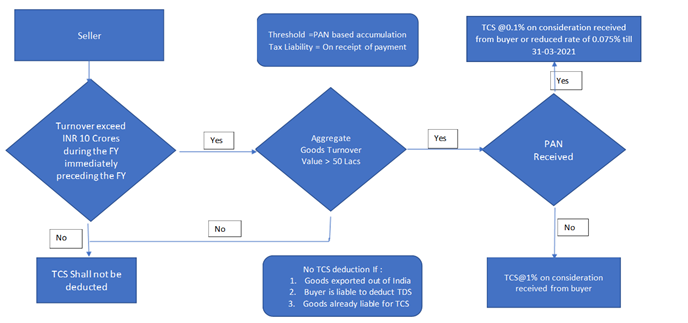

TCS ved salg av varer

Dette dokumentet dekker funksjonaliteten til avgiften samling på Kilde (TCS) på salg av varer. Denne funksjonen beskriver hvordan du gjør det grunnleggende oppsettet for TCS-fradrag på salg av varer, beregne TCS på transaksjoner fra en kunde eller på en kundegruppe, TCS på transaksjonen når en kunde ikke har PAN og så videre.

I henhold til avsnitt 206C (1H) skal TCS samles inn på tidspunktet for mottak av betaling fra en kunde mot salgshensyn. når selgeren mottar betalingen TCS beløpet vil bli debitert til det midlertidige kontoen og kreditert TCS-kontoen som kan betales. Ved publisering av faktura, TCS beløp posteres til Midlertidig leverandørkonto og legges til fakturaverdien

Et annet viktig aspekt ved denne funksjonen er at hvis flere kunder har samme PAN-nummer, vil det akkumulerte transaksjonsbeløpet blir tatt for å sammenligne med terskelgrensen til bestemme kvalifiseringen av transaksjonen for TCS-fradrag.

Grunnbeløpet for TCS-fradrag:

CBDT-vide-sirkelen nr. 17 Datert 30.09.2020, har avklart at siden samlingen er gjort vedrørende mottak av mengden salg, ingen justering på grunn av indirekte avgifter, inkludert GST, er kreves for innkreving av avgifter i henhold til denne bestemmelsen. Derfor TCS må samles inn på salgshensyn inklusive GST.

Under withholding tax group har brukeren et alternativ for å inkludere GST-avgiftskomponent og gebyrer som skal inkluderes i grunnbeløp for TCS-beregning.

Det var mye forvirring om implementeringen av denne funksjonen, For å fjerne tvil som oppstår på anvendeligheten av nye TCS-bestemmelser, utstedte CBDT Sirkel nr. 17, datert 30-09-2020 avklart at alternativet (c) er mer praktisk, realistisk og fornuftig å få det forventede resultatet.

PAN-basert akkumulering av transaksjon av flere kunder:

I tilfelle av TCS på "salg av varer" fradrag av TCS vil gjøres basert på PAN-nummer. Hvis flere kunder har samme PAN-nummer, alle transaksjoner som utføres av forskjellige kunder som har samme PAN, blir akkumulert og sammenlignet med terskelgrensen som er foreskrevet av offentlig myndighet.

Brukeren har muligheten til å akkumulere kjøpsterskelen basert på PAN-antall leverandører som kunder. Men akkumulering skjer basert på leverandør eller kunde innenfor én juridisk enhet. Akkumulering av inter juridisk enhet vil være utenfor omfanget.

Poenget med avgiftsinnkreving

I henhold til tolkningen av TCS på salg av varer u/s 206C (1H), må avgiften samles inn på kvitteringstidstiden. Det er avklart loven om at TCS for salg av varer samles inn når faktisk betaling mottas av selgeren.

Men for å samle inn TCS på salg av varer, må selgeren øke salgsfakturaen, inkludert mengden av TCS, konto i bøkene som et TCS-ansvar selv i faktiske forstand at den ikke kan betales. Selv om TCS-beløpet debiteres kjøperen, erstatningsansvaret i henhold til avsnitt 206C (1H) ikke oppstår før tiden beløpet samles inn. For å imøtekomme dette kravet nytt alternativ "Avgiftsansvar på betalingen legges til under «Kildeskattgruppe».

Ved merking av dette alternativet systemet aktiverer «midlertidig konto»-feltet under forskuddsskatten kode. På tidspunktet for publisering av salg av varer faktura Avgiftsbeløp vil bli postert til «Midlertidig TCS-konto» og debet til «kundekonto». Når brukeren mottar betaling fra kjøperen på det tidspunktet systemet postet en faktura transaksjon for å påløpe TCS-ansvar ved betaling.

TCS ved forhåndsbetaling av betaling:

Hver gang selgeren mottar betaling mot salg vederlag eller mottar en forskuddsbetaling, selger har mandat til å trekke TCS under avsnitt 206C(1H). Problemet oppstår i beregningen av beløpet når innbetalingsbeløpet krysser terskelverdisystem til brutto opp av transaksjonsverdien og beregne TCS-beløp der det kreves manuell justering av beregnet TCS-beløp. Første to kvartaler brukeren må justere TCS-beløpet som beregnes på kundebetaling manuelt transaksjoner

Endringer innlemmet basert på CBDT-pressemelding:

I utgangspunktet for den nye TCS-bestemmelsen som følger tolkninger ble gjort av ekspertene:

(a) Avgift som skal samles inn når både salgsbeløpet og beløp mottatt som salg vederlag overskrider RS. 50 lakhs i løpet av forrige år;

(b) Avgift som skal samles inn når salgsbeløpet overskrider Rs. 50 lakhs uavhengig av mengden av salg vederlag mottatt i løpet av forrige år;

(c) Avgift som skal samles inn når beløpet som mottas som salg hensyn overskrider RS. 50 lakhs uavhengig av mengden salg gjort i løpet av forrige år.

Basert på den opprinnelige tolkningsløsningen i Dynamics AX2012R3 ble gitt på alternativet (a).

Det var mye forvirring om implementeringen av denne funksjonen, For å fjerne tvil som oppstår på anvendeligheten av nye TCS-bestemmelser, utstedte CBDT Sirkel nr. 17, datert 30-09-2020 avklart at alternativet (c) er mer praktisk, realistisk og fornuftig å få det forventede resultatet.

Slik gjør du løsningen kompatibel med den nye tolkningen etter endringer har blitt innlemmet i den eksisterende funksjonen:

-

Introduserte «Terskelverdi for opprinnelig oppnådde resultater» konsept:I henhold til CBDT-avklaring, «kan det betegnes at denne TCS skal gjelder bare på det mottatte beløpet den eller etter 1. oktober 2020. Men terskelen er basert på den årlig kvitteringen, kan det være at bare for beregning av denne terskelen for RS. 50 lakh, kvitteringen fra begynnelsen av fra 1. april 2020 skal tas hensyn til. For eksempel en selger som har mottatt RS. 1 crore before 1st October 2020 from a particular buyer and receives Rs. 5 lakh etter 1. oktober 2020 må du betale skatt på RS. Bare 5 lakh og ikke på Rs. 55 lakh [dvs. Rs.1.05 crore - Rs. 50 lakh (terskel)] men for terskelberegningsbeløpet som ble mottatt før 1. oktober, vil også bli vurdert. For å møte denne endringen innførte vi en første terskelverdikonsept.

-

TCS på innsamling av betaling fra kunde mot salgshensyn:

Som per CBDT avklaring "Det kan vær oppmerksom på at denne TCS bare gjelder i tilfeller der mottak av salg hensynet overskrider RS. 50 lakh i et økonomisk år. For eksempel en selger som har gjort salg av RS. 1 crore før 1. oktober 2020 fra en bestemt kjøper og mottar bare RS. 10 lakh etter 1. oktober 2020 er ikke nødvendig for å samle inn avgifter på 10 lakh fordi betalingsbeløpet ikke har krysset terskelverdien av Rs. 50.

Basert på det ovenstående gir vi en under Parametere for økonomimodul for å aktivere TCS-fradrag på innsamling av betaling fra en kunde mot salgshensyn.

-

Direkte kupongpostering av TCS-beløp på Betalings- og fakturatransaksjon:I den opprinnelige løsningen som er angitt for TCS fradrag, ble oppslaget gjort gjennom relaterte kuponger. Ny utforming basert CBDT-trykk Note gjør det mulig for brukeren å postere TCS-beløp direkte i regnskap uten å postere gjennom en relatert kupong.

-

«TCS på salg» når den brukes på AP-transaksjon post-tax amount in recoverable account: In case the user applies "TCS on Salg» på TCS-beløpet for kjøpstransaksjonen publiseres direkte til «TCS gjenopprettelig konto». User-has to do matching of TCS ledger with Form 26AS samsvar for å bestemme TCS-beløpet for et krav mot avgiftsansvar.

-

Kreditnotaen reverserer TCS transaksjon uten å påvirke den akkumulerte verdien for terskelen:Som avgiften må beregnes på vurderingen som er mottatt fra kjøperen, justeringen i kjøperens regnskap ved å utstede kreditnotaen vil ikke har innvirkning på avgiften som skal innkreves. Publiseringen forblir den samme hvis selgeren etter innkrevingen av skatten tilbakebetaler noe hensyn til kjøper. I en slik situasjon er hensynet til salg som er mottatt av selger skal ikke reduseres med beløpet, så refundert for beregning av TCS.

-

Brukeren kan aktivere standardinnstillingen for TCS-gruppen fra Fakturakonto:Under funksjonsstyringsalternativet gis brukeren til aktivere standardinnstillingen for TCS-gruppe for salg fra fakturakontoen i stedet for kundekontoen. Dette gjør at bruker til å ta seg av tredjeparts fakturascenario.

-

Brukeren kan aktivere standardinnstillingen for TCS-gruppen fra leverandørkonto i kjøpstransaksjon:Alternativet for funksjonsadministrasjon er til brukeren for å aktivere standardinnstillingen for TCS-gruppen ved kjøpstransaksjon hvis «TCS withholding group» er knyttet til leverandørkontoen.

Utenfor omfangsscenarioer:

-

Transaksjoner mellom firmaer vil være utenfor omfanget for denne funksjonen.

Funksjonen støttes i følgende eller nyere versjoner av Økonomi:

-

Dynamics AX2012R3

Trinn for å konfigurere TCS ved salg av varer (På en samling av betalingsbasis) :

Det er tre obligatoriske oppsett brukeren må gjøre for å aktivere «TCS på salg av god» på betalingsinnsamlingsbasis :

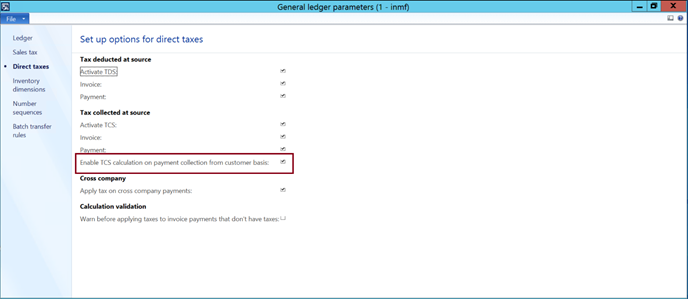

a. Aktivere funksjonen gjennom funksjonsbehandling :

Del 206C(1H) angir at avgifter må betales innsamlet der beløpet mottas som vederlag for salg av varer. Med enkle ord skal avgiften innkreves der beløpet mottas på eller etter 01-10-2020. Utløserhendelsen er derfor mottak av salgshensyn. Hvis du vil aktivere funksjonen på en samling av betalingsbrukere, har aktivert dette under Hovedbokparameter.

Bane: Generelt Finans > oppsett > økonomimodulparametere > Direkte Avgifter

b. Obligatorisk merk av for Alternativet Aktiver terskelhierarki i avgiftskoden «TCS ved salg» for denne funksjonen:

det ville være nødvendig å mark "Enable threshold hierarchy" in the tax code "TCS on sales of goods" to apply TCS-rate basert med og uten PAN-betingelse.

c. Merk Avmerkingsboksen «Ansvar ved betaling» avmerkingsboksen under forskuddsskattegruppe «TCS på salg» Det ville være viktig å merk av for «Betalingsansvar» for å trekke fra TCS på tidspunktet for samling

av betaling.

Obs!

-

I hvis brukeren ikke markerer «ansvar på betalingen» vil systemet opprette TCS-ansvar på fakturaen.

-

I hvis brukeren ikke aktiverer funksjonen under Hovedbokparametere «Aktiver TCS-beregning på betalingsinnsamling fra kundebasis" vil systemet vurdere både faktura og betalingsbeløp for terskelbestemmelse. (Som arbeider for øyeblikket etter den første utgivelsen av funksjon på TCS på salg )

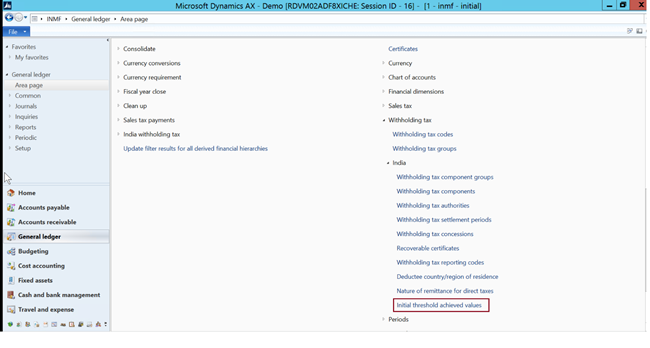

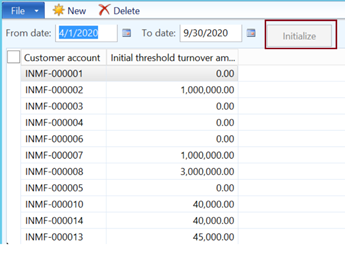

Initialisert «Innledende verdi for oppnådd terskel » :

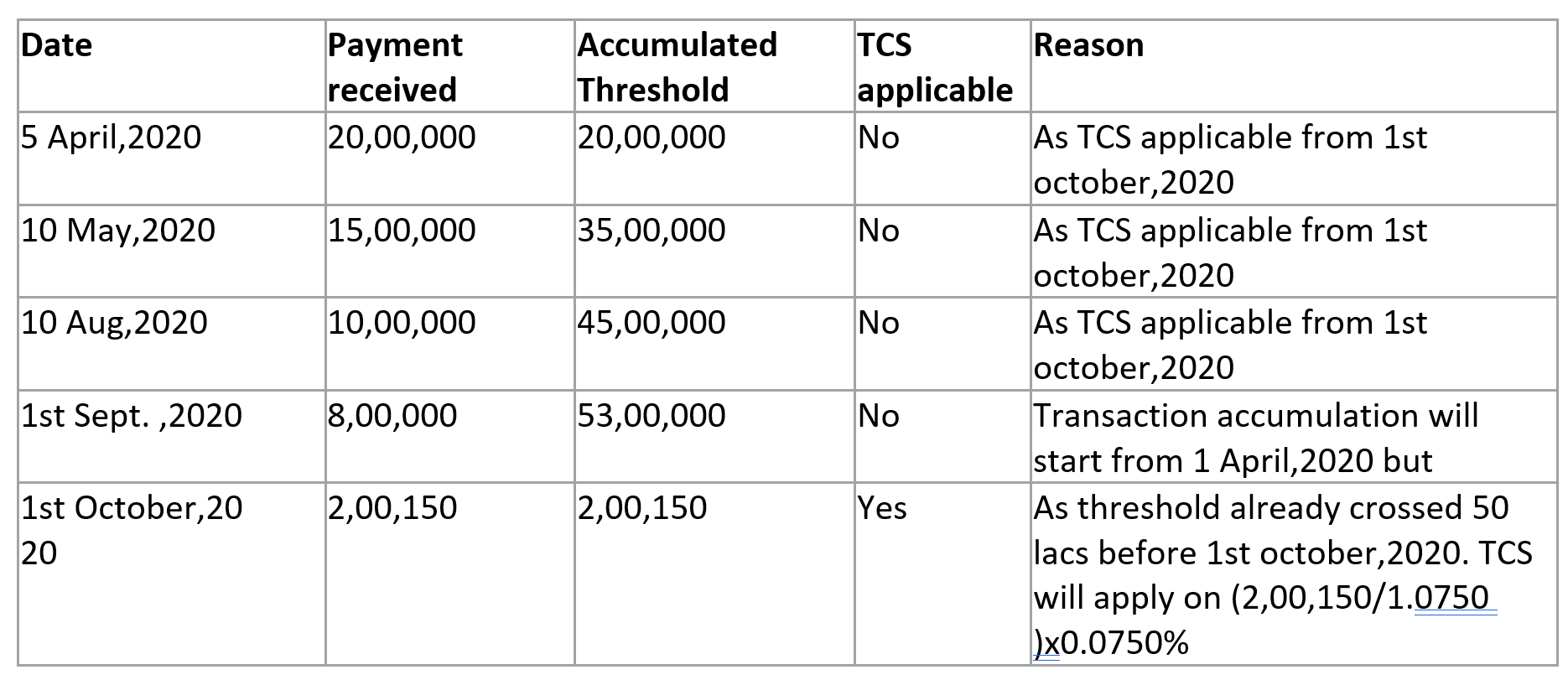

TCS gjelder fra 1. oktober, men for grensefastsettelsestransaksjon akkumulering finner sted fra 1. april hvert økonomiske år.

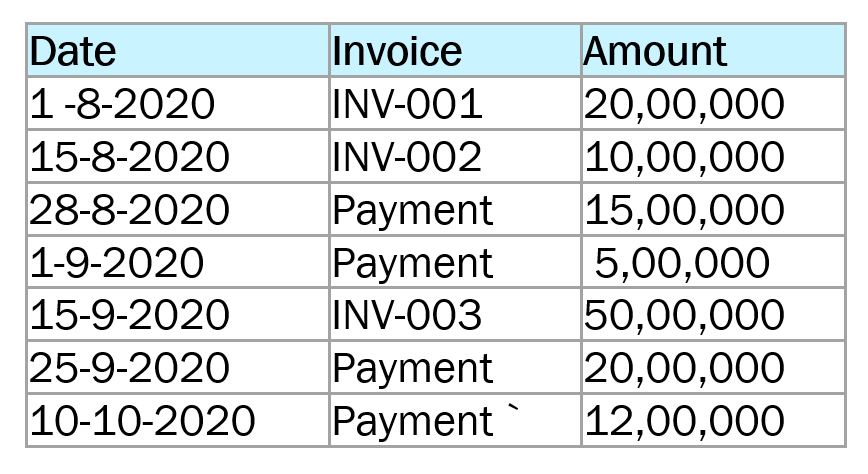

Eksempel på hvordan akkumulert verdi bestemmes for TCS-beregning:

Anta terskel verdi INR .50 00 000

TCS som gjelder fra 1. oktober 2020

Følge Transaksjon utført som nedenfor:

For kundens innledende akkumulert verdi bestemmes som nedenfor:

Betaling mottatt fra1. april til 30. september 2020 (15 00 000+5 00 000+20 00 000) =40 00 000

Opprinnelig akkumulert verdi = 40 000 000

Først innbetalingsverdi etter 10.oktober 2020 =12 00 000

Samlet akkumulert verdien vil være = 40 00 000+12 00 000= 52 00 000

TCS beregner som nedenfor:

52 00 000-50 00 000=2 000 000 *0,1 % = 20

Beregne den første akkumulerte verdien etter at det nye oppsettet er innført:

Bane: >>Forskuddstrekk Inntjent > innledende terskelverdi

Innledende terskelverdi for alternativ:

Åpne skjemaet og definer datointervallet1. april 2020 til 30.september 2020, og klikk på Initialisert-knappen. Betalingen transaksjonen som utføres i det angitte datointervallet, vil bli regnet som automatisk for å bestemme den opprinnelige terskelverdien for hver kunde. Når initialiseringen av prosessen utføres, deaktiveres Initialiser-knappen og kan ikke aktiveres på nytt.

Brukere kan redigere den systemgenererte første terskelverdien for enhver kunde og ved lagring registreres den for kunden. Brukere kan legg også til nye kunder manuelt, i tilfelle den nye kunden opprettes i etter initialiseringsprosessen. Men første terskelverdibehov for å oppdatere manuelt.

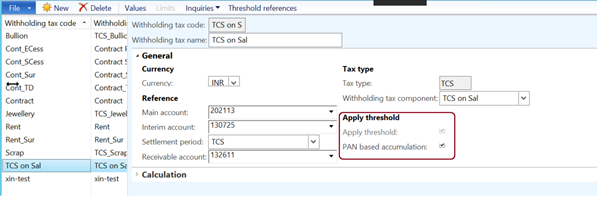

Opprett ny forskuddsskattekode «Salg av varer»:

Bane:>>forskuddsskattkode >salg av varer

Når brukeren legger ved «kildeskattkomponenten» for skriv inn «TCS» det nye feltet «Midlertidig konto» vil aktivere.

Ikke merk av for «Avgift» før du merker av for ansvar på betaling under «Forskuddsskattegruppe.

Velg Aktiver terskelhierarki – Ja.

Ved valg av «Ja» «PAN-basert akkumulering vil alternativet aktiver

Brukeren kan merke dette alternativet hvis kunder har samme PAN-nummer.

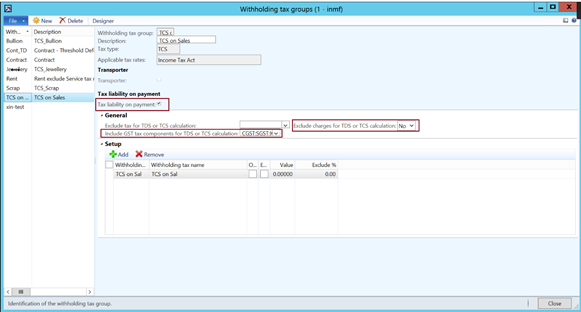

Opprette en ny withholding tax group "Salg av varer."

Bane:>>forskuddsskattegruppe>salg av varer

Opprette en forskuddsskattegruppe med avgiftstype "TCS" og merke avmerkingsboksen «Avgiftsansvar ved betaling»-Ja.

Etter dette går du tilbake til forskuddsskattekodeskjemaet og velg «Midlertidig TCS-konto» i feltet «Midlertidig konto» opprettet i kontodiagrammet med posteringstype «India withholding tax (TCS)

Inkluder GST-avgiftskomponent hvis en del av TCS-grunnbeløpet beregning under feltet «Inkluder GST-avgiftskomponent for TDS eller TCS beregning

Hvis kostnader ikke er en del av TCS-beregningsvalget «Ja» under feltet «Utelat kostnader for TDS- eller TCS-beregning»

Klikk på Designer-knappen i handlingsruten, og definer formelen for TCS-beregning.

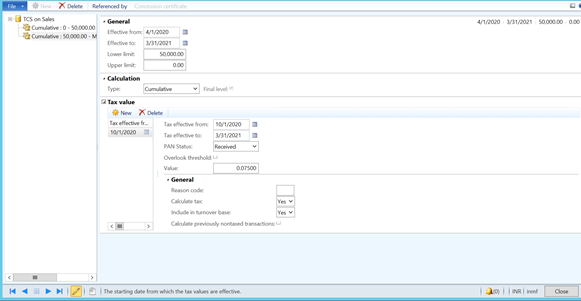

Definere terskeldefinisjoner:

Bane: > oppsett > terskeldefinisjoner.

Definer terskeldefinisjon for «Salg av varer».

To terskelplater må defineres.

-

0-Max

-

Maks.0

TCS-terskeloppsett for «Salg av varer»

TCS på salg av varer gjelder for én enkelt kunde eller flere kunder har samme PAN-nummer.

Hvis panoreringsnummeret til kunden ikke er tilgjengelig, gjelder høyere avgiftssatser etter å ha krysset det fritatte omsetningsbeløpet.

Hvis en kunde har et PAN-nummer, vil en lavere avgiftssats gjelde.

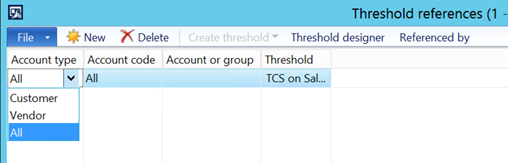

Brukere må definere terskelreferanse for kunder:

Klikk terskelutforming

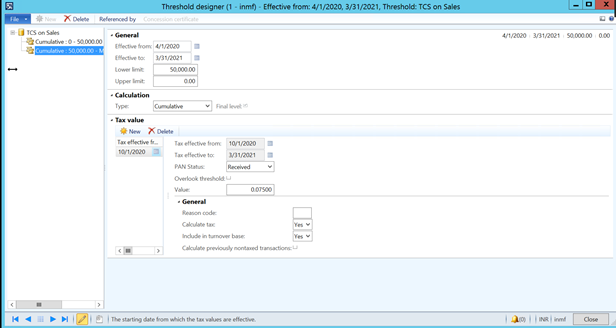

Definer to plater med alternativ:

-

Med PAN-nummer

-

Uten PAN-nummer

Definer en separat TCS-sats for hvert alternativ.

Når du definerer beregningsgrunnlaget for fritatt plate

-

Beregn avgift – Nei

(En annen alternativet Beregn avgift – Ja og verdi – 0)

-

Beregne tidligere ikke-avgiftstransaksjoner –Nei.

-

Inkluder i omsetningsgrunnlag – Ja.

Når du definerer beregningsgrunnlaget for avgiftspliktig plate

-

Beregn avgift – Ja.

-

Beregne tidligere ikke-avgiftstransaksjoner –Nei.

-

Inkluder i omsetningsgrunnlag – Ja.

Det er svært viktig å være oppmerksom på at i terskelen designer" brukeren må definere datoen for hver plate fra 01.04.2020 til 31.03.2021. Systemet kontrollerer om terskeldatoområdet inkluderer den opprinnelige beløpsdatoen område. Hvis det gjør det, innfører systemet det definerte opprinnelige beløpet som en del av omsetning og tar ikke hensyn til transaksjonene i løpet av den opprinnelige beløpsdatoen for omsetningen i løpet av datointervallet er definert som den første beløp. I det ovennevnte tilfellet er terskeldatoområdet '01.04.2020 – 31.03.2021' inneholder datoområdet 01.04.2020 – 30.09.2020, så det tar den første terskelbeløp som en del av omsetningen, og deretter akkumulerer betalingene av datointervall '01.01.2020 –31.03.2021' som en annen del av omsetningen. Til slutt totalomsetning er det opprinnelige terskelbeløpet + kumulativt beløp på '10/1/2020 – 3/31/2021'.

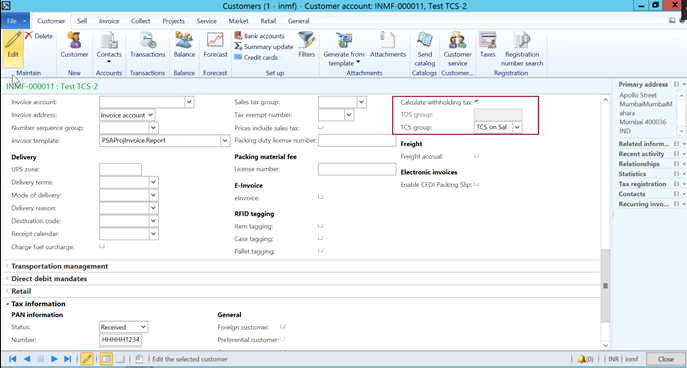

Aktivere beregning av TCS for kunden:

Kundekunder>kunder > alle kunder

Postering av faktura og betalingstransaksjoner og beregning av TCS.

-

Terskel grense: 50 000 000

-

TCS rente: 0,0750

-

Nedenfor er transaksjonsdetaljer:

Avgiftssatsen på tre desimalerNøkkelscenarioer dekket:

-

Ordre

-

Fritekstfaktura

-

Journal for kundebetaling

-

Prosjektfaktura

-

Økonomijournal

-

Journaler med flere linjer

-

TCS via fakturakonto

-

PAN-basert akkumulering av terskel

-

Kreditnota

Når brukeren initialiserer «Innledende terskel oppnådd verdi» som systemet beregner og vise INR 53 00 000.

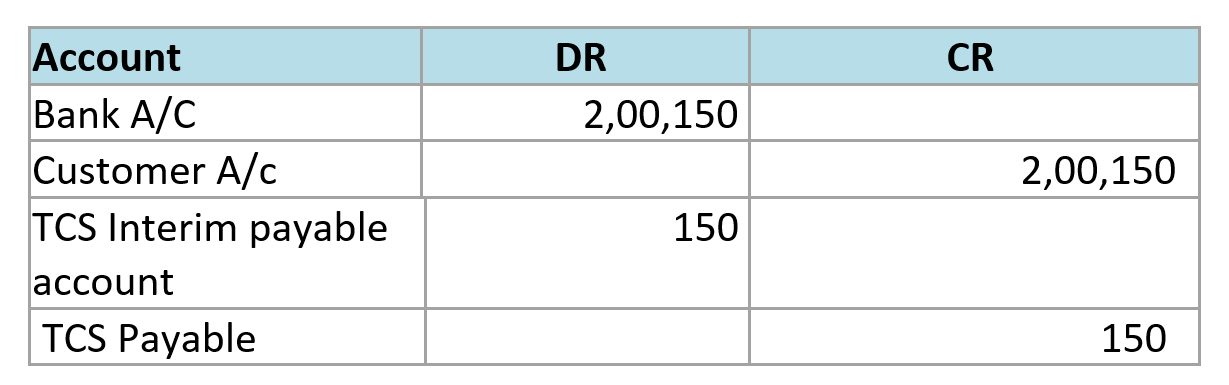

Ved publisering av betaling på 2 00 150 000 fra kunden følgende regnskapsoppføring vil bli lagt ut:

Regnskapsoppføringer:

Obs! Brukeren må justere det beregnede beløpet for TCS manuelt når systemet første gang krysser terskelbeløp. Forskjellen vil være mindre. Variasjonen i beregningen er på grunn av gjeldende algoritmer fungerer annerledes. Den vil bli rettet i neste lansering.

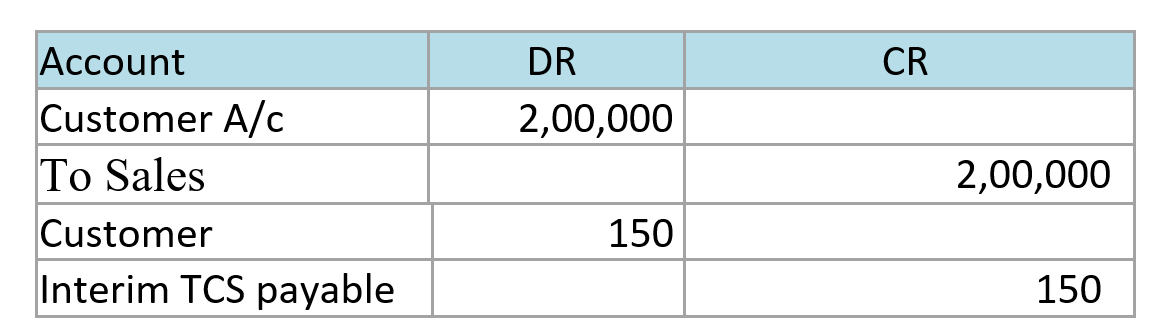

Når en faktura posteres, mot den siste betalingstransaksjonsoppføringen vil bli lagt inn som nedenfor

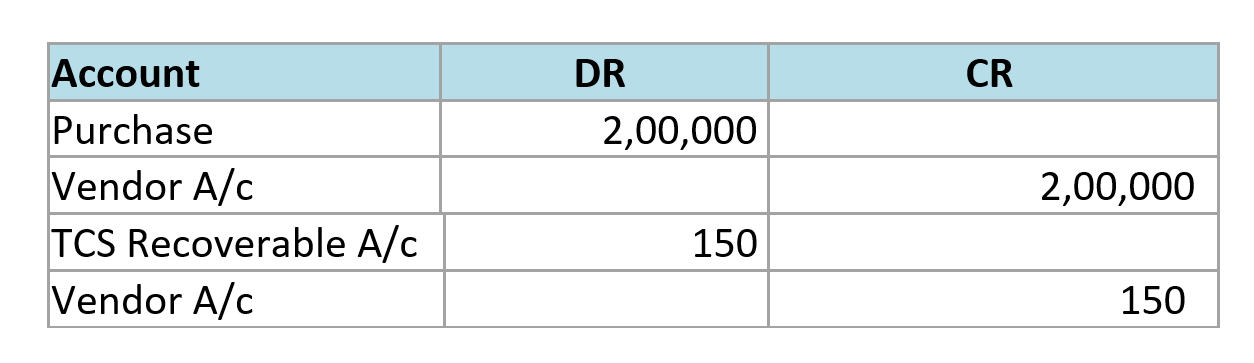

TCS på Kjøp av varer trukket av leverandør:

I tilfelle TCS trekkes fra organisasjonen av selger, kan brukeren bruke den samme withholding tax-gruppen "TCS på salg av varer». Terskelen gjelder ikke for kjøpstransaksjonen. Når du legger inn kjøp, kan du bestille TCS-beløp trukket fra leverandøren som er lagt inn på TCS-gjenopprettelig konto direkte. Brukere må laste ned Form 26AS fra govt. nettstedet for å samsvare med det gjenopprettelige beløpet før du gjør krav på myndighetene.

Hver organisasjon vil kreve kreditt for TCS-fradrag etter avstemme fradraget med Skjema 26AS.

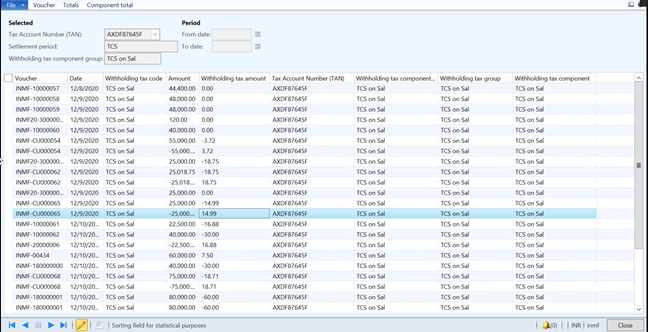

Gå til>>forespørsler > Avgift >Forskuddsskatt > TCS

Brukere kan velge obligatoriske kolonnefelt for å generere rapporten.

Symptomer

Når innbetaling av kontanter fra kunden overskrider INR 50 lakher i løpet av regnskapsåret.

Løsning

Bruk TCS rente på beløp overskrider akkumulert innbetalingsverdi overskrider 50 lakh.

Hurtigreparasjonsinformasjon

Brukeren må installere den opprinnelige TCS-funksjonen for salg via KB 4089749 og KB4528707. Etter dette må du installere den gjeldende løsningen via KB 4598394.The installasjonsrekkefølgen er den samme som stigende nummerrekkefølge, det vil si KB4089749 -> KB4528707 –> KB4598394.

https://fix.lcs.dynamics.com/issue/results/?q=4598394

Mer informasjon

Du kan kontakte teknisk brukerstøtte for Microsoft Dynamics via telefon ved hjelp av disse koblingene for landsspesifikk telefon tall. Dette gjør du ved å gå til ett av følgende Microsoft-nettsteder:

Partnere

https://mbs.microsoft.com/partnersource/resources/support/supportinformation/Global+Support+Contacts

Kunder

https://mbs.microsoft.com/customersource/northamerica/help/help/contactus

I spesielle tilfeller er kostnader som er vanligvis påløpt for støttesamtaler, kan bli kansellert hvis en teknisk brukerstøtte Professional for Microsoft Dynamics og relaterte produkter bestemmer at en en bestemt oppdatering vil løse problemet. De vanlige støttekostnadene gjelder til eventuelle andre støttespørsmål og problemer som ikke er kvalifisert for den aktuelle oppdateringen.

Obs! Dette er en FAST PUBLISH-artikkel som er opprettet direkte fra i Microsoft-støtteorganisasjonen. Informasjonen i dette feltet er leveres som svar på fremvoksende problemer. Som et resultat av hastigheten i gjør det tilgjengelig, kan materialene omfatte typografiske feil og kan være revidert når som helst uten varsel. Se Vilkår av Brukfor andre hensyn.