Podsumowanie

Tcs on sale of goods

Ten dokument zawiera informacje o funkcjonalności podatku kolekcji w źródle (TCS) na temat sprzedaży produktów. Ta funkcja opisuje, jak wykonaj podstawową konfigurację odliczeń w celu odliczeń z systemu TCS transakcji sprzedaży produktów, obliczanie SKU dla transakcji od klienta lub na grupy klienta, SKU w transakcji, jeśli klient nie ma konta PAN itp.

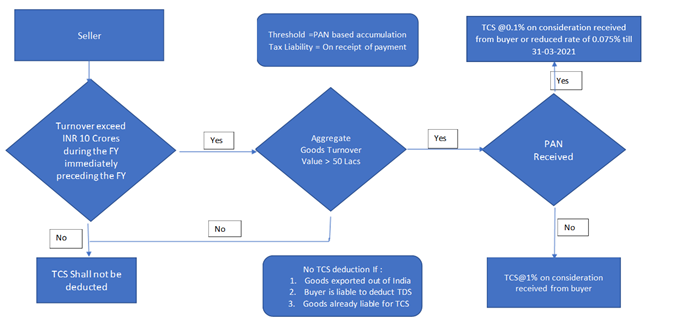

Zgodnie z sekcją 206C (1H) pola TCS powinny być zbierane na stronie o godzinie otrzymania płatności od klienta z uwzględnieniem płatności ze względu na sprzedaż. Po sprzedawca otrzyma kwotę SCS płatności za ten czas i jest doliczysz do konta zobowiązań TCS. W przypadku wystawienia faktury kwota SKP zostanie opublikowana na pośrednim koncie płatnym i dodana do wartości faktury

-

Innym ważnym aspektem tej funkcji jest to, że jeśli wielu klientów ma taki sam numer PAN, to skumulowany kwota transakcji zostanie zajęte w celu porównania z limitem progów określ, czy do skorzystania z odliczeń w transakcji jest kwalifikowane.

Kwota bazowa potrącenia z bazy danych TCS:

Nr cykliczny CBDT. 17 Data 30.09.2020, ma wyjaśniono, że od czasu zbierania danych dotyczących pokwitowania kwoty nie jest uwzględniana żadna korekta z tytułu podatków pośrednich z podatkiem GST wymagane do odbierania podatku zgodnie z tym zapisem. Z tego przykładu pola TCS jest wymagane, aby zostały uwzględnione w ramach sprzedaży wraz z wartością GST.

W obszarze odejmowania podatku użytkownik ma możliwość dołączyć Składnik podatku GST i opłaty, które należy uwzględnić w podstawowej wartości w obliczeniach tcs.

Gromadzenie transakcji wielu klientów w oparciu o pan:

W przypadku odliczeń W przypadku SCS odliczeń "sprzedaży produktów" na podstawie numeru PAN. Jeśli wielu klientów ma ten sam numer PAN, wszystkie transakcje wykonywane przez różnych klientów korzystających z tej samej operacji PAN będą akumulowane i porównywane z limitem progów określonym przez dla instytucji rządowych.

Użytkownik może: Akumuluj próg zakupów na podstawie liczby dostawców, takich jak klienci, korzystających z numeru PAN. Jednak odbywać się w oparciu o dostawcę lub klienta w ramach jednej . Zsyłki jednostek prawnych nie będą objęte zakresem.

Punkt kolekcja podatku

Zgodnie z interpretacją tcs w sprawie sprzedaży produktów j/206C (1H), podatek powinien być zbierany w momencie potwierdzenia". Objaśnione na mocy prawa, które SKT dotyczące sprzedaży produktów będą zbierane w momencie faktycznej płatności jest odbierana przez sprzedawcę.

Jednak aby zbierać pola TCS w dniu sprzedaży produktów, sprzedawca musi podnieść fakturę sprzedaży z uwzględnieniem wartość SKT, należy do konta w książkach jako odpowiedzialność za SCS nawet w ma sens, że nie ma zobowiązań. Mimo że kwota SCS jest debetowa nabywcy, odpowiedzialność zgodnie z punktem 206C (1H) nie powstaje do momentu są zbierane. Aby spełniać ten warunek nowa opcja "Odpowiedzialność podatku od " zostanie dodana w obszarze "Grupa podatków od odejmowania".

Podczas oznaczania tej opcji system aktywuje pole "konto pośrednie" z podatkiem od potrąceń . W momencie opublikowania faktury sprzedaży produktów kwota podatku zostanie opublikowana na wartości "Tymczasowe konta zobowiązań SKT" i debetowe na "konto klienta". Kiedy użytkownik otrzymuje płatność od kupującego w tym czasie system opublikował fakturę transakcji, aby narosła kwota zobowiązania ZKP od płatności.

SKT po otrzymaniu wcześniejszego potwierdzenia płatności:

Za każdym razem, gdy sprzedawca otrzymuje płatność w związku z płatnością sprzedaży lub otrzymuje płatność z góry, sprzedawca ma prawo odjąć pola TCS zgodnie z sekcją 206C(1H). Trudności w obliczeniach kwoty, gdy kwota otrzymywana przekracza wartość system wartości progowej na wartość brutto wartości transakcji i obliczenie kwoty ZKP gdzie wymagana jest ręczna korekta ilości obliczanych SKT. Pierwsze dwie kwartały użytkownik musi ręcznie dostosować wartość pola TCS obliczoną przy płatności klienta transakcje

Zmiany włączone na podstawie informacji prasowych CBDT:

Początkowo do nowego zainicjowania obsługi tcs: Interpretacje zostały wprowadzone przez ekspertów:

(a) Podatek do zebrania, gdy zarówno kwota sprzedaży, jak i kwota otrzymywana w ramach sprzedaży przekracza Rs. 50 lakhs podczas poprzedni rok;

(b) Podatek do zebrania, gdy kwota sprzedaży przekracza R. 50 lakhs niezależnie od kwoty sprzedaży otrzymanej w trakcie poprzedni rok;

(c) Podatek do zebrania, gdy kwota otrzymywana jako sprzedaż zagadnienia wykraczają poza R. 50 lakhów niezależnie od kwoty sprzedaży w zeszłym roku.

Na podstawie początkowego rozwiązania do interpretacji w u usługi Dynamics 365 F&O podano opcję (a).

W implementacji tej funkcji było wiele wątpliwości dotyczących implementacji tej funkcji. Aby usunąć wątpliwości związane z zastosowaniem nowych umowy, CBDT wystawiła objaśnione odwołanie nr 17 z datą 30-09-2020 ta opcja (c) jest wygodniejsza, bardziej realistyczna i rozsądnego uzyskania oczekiwany wynik.

Aby dodać rozwiązanie zgodne z nową interpretacją po zmianie włączono już istniejącą funkcję:

Wprowadzono "Początkowa wartość progu" jakwyjaśniono w wyjaśnieniach dotyczących cbdt, "można zauważyć, że te pola TCS ma zastosowanie tylko do kwoty otrzymanej 1 października 2020 r. lub później. Jednak próg jest oparty na rachunku rocznie, można zauważyć, że tylko w przypadku obliczenia tego progu R. 50 lakh, potwierdzenie od początku rok finansowy, czyli rok z 1 kwietnia 2020 r. Na przykład sprzedawca, który otrzymał r. 1 firmy Crore przed 1 października 2020 r. od określonego nabywcy i odbiera r. 5 lakh po 1 października 2020 r. będzie wymagane zbieranie podatku od R. Tylko 5 lakh i nie na Rs. 55 lakh [czyli Rs.1.05 kroku — Rs. 50 lakh (próg)], ale dla progu o kwotę obliczeń otrzymaną przed 1 października. Aby wprowadzić tę zmianę, wprowadziliśmy początkową pojęcie wartości progowej.

-

pola TCS na kolekcji płatności z z uwzględnieniem kwestii sprzedaży:

Zgodnie z objaśnieniami dla cbdt należy zauważyć, że niniejsze SKT mają zastosowanie tylko w przypadkach, gdy pokwitowanie sprzedaży zagadnienia wykraczające poza R. 50 lakh w roku finansowym. Na przykład sprzedawca kto dokonał sprzedaży Rs. 1 firmy Crore przed 1 października 2020 r. z określonego nabywca i otrzymuje tylko Rs. Nie jest wymagany 10 lakh po 1 października 2020 r. aby pobierać podatek od 10 lakh, ponieważ kwota płatności nie przekracza wartości progowej r. 50.

Na podstawie powyższego oferujemy za pośrednictwem funkcji Zarządzanie funkcjami, aby włączyć odliczeń odliczeń za pomocą kolekcję płatności od klienta z uwzględnieniem kwestii sprzedaży.

-

Wysyłanie kuponu bezpośredniego z kwotą SCS w dniu Transakcja płatności i faktury:W początkowym rozwiązaniu z usługą TCS że wpis został dokonany za pomocą powiązanych kuponów. Redesign based CBDT press notatka umożliwia użytkownikowi opublikowanie kwoty SCS bezpośrednio w księgi głównej bez publikowania za pośrednictwem kuponu pokrewnego.

-

"TCS on sales" when applied on AP Transaction kwota po podatku na koncie odzyskiwalnym:Jeśli użytkownik nałozy "POLA TCS w dniu Sales" on the purchase transaction TCS amount will directly post to "TCS "konto odzyskiwalne". Użytkownik musi wykonać dopasowywanie księgi głównej SCS do formularza 26AS w celu ustalenia kwoty SKT dla roszczeń wobec zobowiązania podatkowego.

-

Notatka kredytowa cofnie pola TCS bez wpływu na wartość skumulowaną progu:Jako podatek musi zostać obliczony od płatności otrzymanej od kupującego, korekta dokonana w księgi głównej nabywcy przez wydanie faktury kredytowej nie będzie mają wpływ na podatek do zebrania. Publikowanie pozostanie bez zmian jeśli po zbiorze podatków sprzedawca poniesie część płatności za nabywca. W takiej sytuacji kwota sprzedaży otrzymywana przez sprzedawców nie zostanie zmniejszona wraz z kwotą zwrotu kosztów za obliczenie SKU.

-

Użytkownik może włączyć domyślne ustawienie grupy TCS z Konto faktury:W obszarze opcji zarządzania funkcjami użytkownik może wybrać opcję Włączanie domyślnego ustawienia grupy SCS w sprzedaży z konta faktury, a nie z konta klienta. Dzięki temu aby zająć się scenariuszem faktury innej firmy.

-

Użytkownik może włączyć domyślne ustawienie grupy TCS z Dostawca w transakcji zakupu:w obszarze opcja zarządzania funkcjami jest dla użytkownika w celu włączenia domyślnego ustawienia grupy TCS przy zakupie, jeśli Do konta dostawcy jest dołączana grupa zatrzymań tcs.

Kluczowe scenariusze, które zostały uwzględnione:

-

Stawka podatku w trzech miejscach po przecinku

-

Zamówienie sprzedaży

-

Bezpłatna faktura tekstowa

-

Dziennik płatności klienta

-

Faktura za projekt

-

Dziennik ogólny

-

Wielo wierszowe dzienniki

-

TCS za pośrednictwem konta faktury

-

Próg oparty na systemie PAN

-

Nota kredytowa

Poza scenariuszami zakresu:

-

Transakcje między firmami nie będą objęte zakresem dla tej funkcji.

Ta funkcja jest obsługiwana w następujących programach lub nowsze wersje programu Finanse:

Wersja finansowa usługi Dynamics 365 z

Naprawianie kompilacji

Wersja 10.0.15 — poprawka kompilacja 10.0.644.20001

Wersja 10.0.14 — poprawka kompilacja 10.0.605.30002

Kroki konfigurowania SCS przy sprzedaży produktów (na zasadzie płatności) :

Istnieją trzy obowiązkowe ustawienia użytkownik musi włączyć opcję "SC na podstawie sprzedaży produktów" na podstawie zbierania płatności :

-

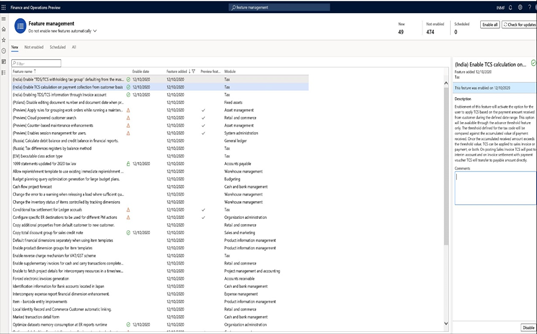

Włączanie funkcji za pośrednictwem zarządzania funkcjami :

Sekcja 206C(1H) stanowi, że podatek jest wymagany zbierane w przypadku, gdy kwota ta jest otrzymywana z uwzględnieniem opłaty za sprzedaż produktów. Mówiąc w prostych słowach, podatek powinien być zbierany w miejscu, w którym kwota jest otrzymywana lub po 01-10-2020. Dlatego zdarzeniem wyzwala który jest potwierdzeniem sprzedaży uwzględnieniem tej kwestii. Aby włączyć funkcję dla kolekcji płatności dla użytkowników włączono tę funkcję w obszarze "zarządzanie funkcjami".

Ścieżka: Obszary robocze > zarządzanie funkcjami > Włącz obliczanie SKU na podstawie płatności na podstawie klienta.

Użytkownik może również włączyć opcję following two dodatkowa funkcja, jeśli jest wymagana dla firmy:

a. Inne firmy Scenariusz faktury: Włączanie informacji o TDS/TCS za pośrednictwem konta faktury

b.TCS on Purchase transactions: Enable "TDS/TCS najbłędsza grupa podatków" domyślne w formularzu głównym bez z różnymi typami transakcja

2. Obowiązkowy w kodzie podatkowym "TCS w sprzedaży" dla opcji "Włącz hierarchię progową" dla opcji tej funkcji:konieczne będzie oznacz "Enable threshold hierarchy" (Włącz hierarchię progową) w kodzie podatkowym "TCS on sales of goods" (TcS on sales of goods) do zastosowania Stopa TCS na podstawie warunku PAN i bez niego.

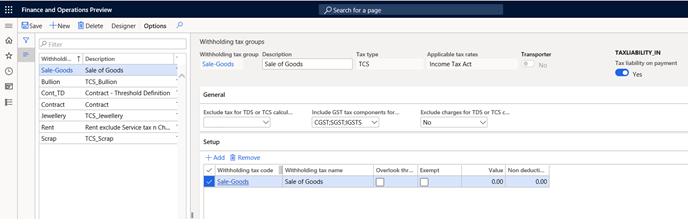

3. Oznaczanie Pole wyboru "Pasywa od płatności" w grupie podatkowej "SC sprzedaży": Istotne jest zaznacz pole wyboru "Pasywa z płatności", aby odjąć pola TC w momencie kolekcję płatności.

Uwaga:

-

W przypadku, gdy użytkownik nie oznaczy "odpowiedzialności na "system utworzy odpowiedzialność za SKT na fakturze.

-

W w przypadku, gdy użytkownik nie włączy funkcji w obszarze zarządzania funkcjami "Włącz obliczanie tcs w zbiorze płatności z podstawy klienta", system rozważy zarówno fakturę, jak i kwotę płatności do określania progów. (Pracujemy obecnie po pierwszej wersji w SCS w sprzedaży)

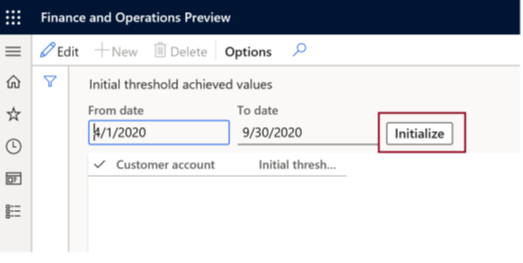

Initialized "Initial threshold achieved value" (Początkowa wartość progowa).

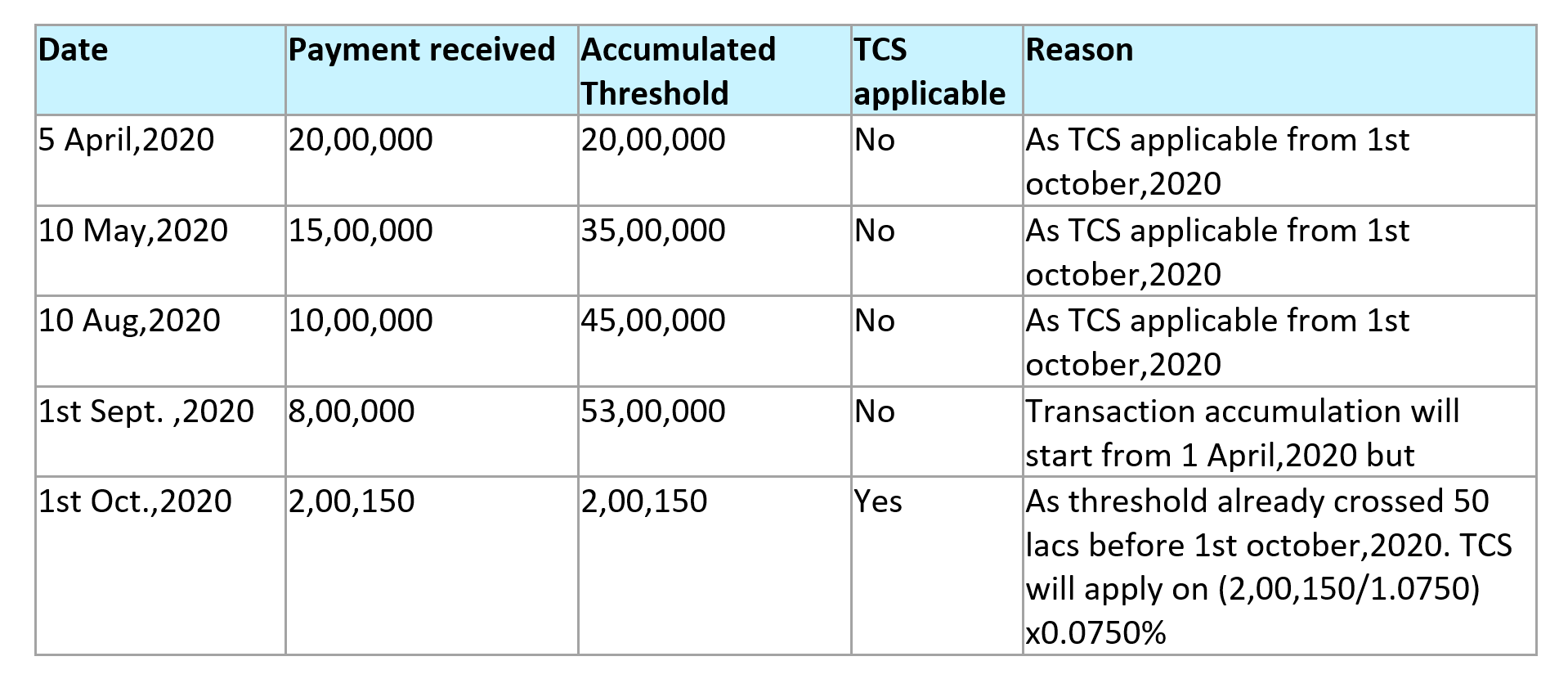

TCS będzie obowiązywać od 1 października, ale w przypadku transakcji określania progów odbywa się od 1 kwietnia każdego roku finansowego.

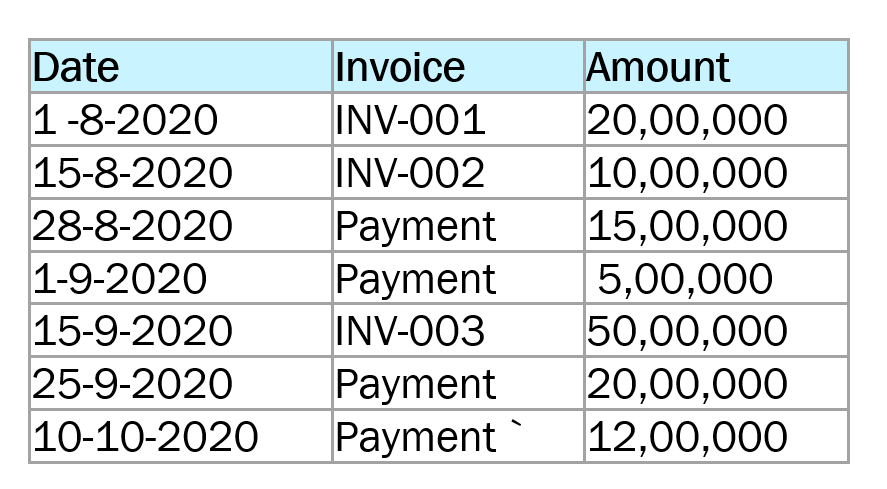

Przykład sposobu, w jaki skumulowana wartość zostanie określona do obliczenia tcs:

Próg załóżmy wartość INR 0,50 00 000

Pola TCS, których dotyczy 1 października 2020 r.

Following (Następujące) transakcja wykonana zgodnie z poniższymi instrukcjami:

Inicjał klienta Wartość skumulowana zostanie określona w następujący sposób:

Otrzymana płatność od 1kwietnia do30 września 2020 r. (15 00 000+5 00 000+20 00 000) =40 00 000

Początkowa skumulowana wartość = 40 00 000

Pierwszy wartość płatności po10 października 2020 r. =12 00 000

Suma skumulowana wartość będzie = 40 00 000+12 00 000= 52 00 000

Pola TCS zostaną obliczone jak podano poniżej:

52 00 000–50 00 000=200 000 *0,1% = 20

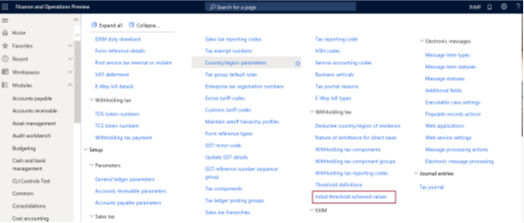

Aby obliczyć początkową wartość skumulowaną po wprowadzeniu nowej konfiguracji

Ścieżka: Podatek >konfiguracyjną>podatek od > i osiągana wartość początkowa progu

Opcja Wartość początkowa progu:

Otwieranie formularza i definiowanie zakresu dat od 1kwietnia 2020 r. do 30września 2020 r. i kliknij przycisk "Zainicjowano". Płatność transakcja wykonana w danym zakresie dat będzie uznawana za automatycznie aby określić początkową wartość progową, jaka zostanie uzyskana dla każdego klienta. Po wykonaniu procesu "inicjowanie" przycisk Inicjowanie zostanie wyłączony i nie będzie można go włączyć .

Użytkownicy mogą edytować początkową wartość progową wygenerowaną przez system dla każdego klienta, a przy zapisywaniu zostanie on zarejestrowany dla tego klienta. Użytkownicy mogą: dodać nowych klientów ręcznie, jeśli nowy klient zostanie utworzony w po procesie inicjowania. Jednak początkowa wartość progowa wymaga aby zaktualizować ręcznie.

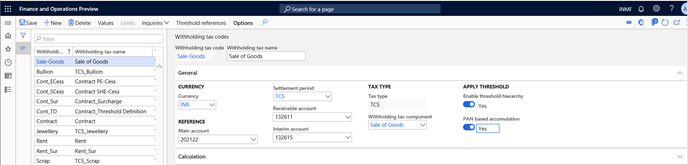

Utwórz nowy kod podatku od potrąceń "Sprzedaż produktów":

Ścieżka: podatek>konfiguracji>kodu >sprzedaży >sprzedaży towary

Gdy użytkownik dołącza "składnik podatku od potrąceń" z wpisz "TCS" — zostanie włączyć nowe pole "Konto pośrednie".

Nie zaznaczaj żadnego konta, dopóki nie zaznacz pola wyboru "Podatek odpowiedzialności z tytułu płatności" w ramach "Grupa podatków od potrąceń.

Wybierz pozycję "Włącz hierarchię progową" — "Tak".

Po zaznaczeniu opcji "Tak" "zsyłki na podstawie PAN" włącz

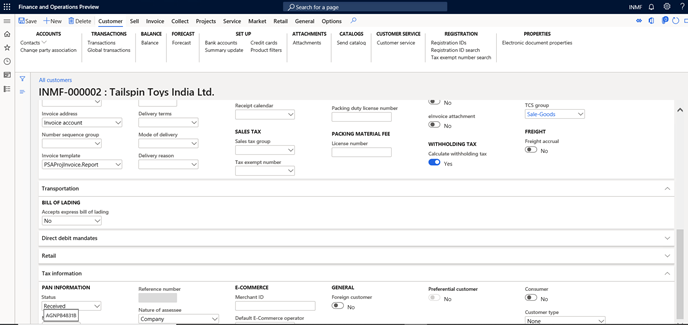

Użytkownik może oznaczyć tę opcję w kontaktach z klientami, którzy mają numer PAN.

Tworzenie nowego grupa podatków sz. "Sprzedaż towarów".

Ścieżka: grupa>podatku>grupie>sprzedaży towary

Tworzenie grupy podatków od potrącenia z typem podatku "TCS" i znakiem "Odpowiedzialność podatku od płatności"-Tak.

Następnie wróć do formularza kodu podatków od potrąceń i Wybierz pozycję " Pośredni konta zobowiązań SCS" w utworzonym polu "Konto pośrednie" na wykresie konta z typem opublikowania "Podatek od potrąceń z Indii (TCS)

Uwzględnij składnik podatku GST, jeśli część kwoty podstawowej tcs w polu "Uwzględnij składnik podatku GST dla usług TDS lub TCS" obliczenie "

Jeśli opłaty nie są częścią wyboru obliczeń SKU "Tak" w polu "Wyklucz opłaty za obliczanie TDS lub TCS"

Kliknij przycisk "Projektant" w okienku akcji i zdefiniuj formułę obliczeniową TCS.

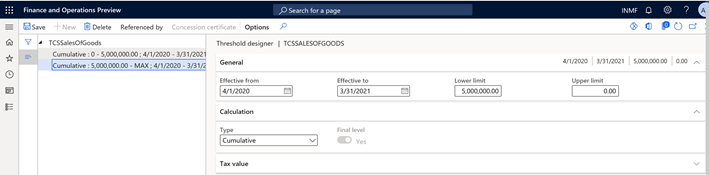

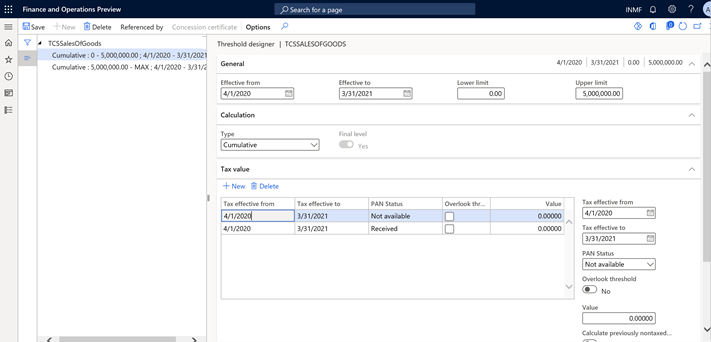

Definiowanie definicji progów:

Ścieżka: Definicje progów > konfiguracji > podatku.

Definiowanie definicji progowej dla "Sprzedaż towarów".

Należy zdefiniować dwa progi.

-

0-Max

-

Max-0

Konfiguracja progu TCS dla ustawienia "Sprzedaż towary"

SCS sprzedaży produktów dotyczy jednego lub wielu klientów o tym samym numerze PAN.

Jeśli numer PAN klienta nie jest dostępny, będzie obowiązywać wyższa stawka podatku po przekroczeniu wyłączonej wartości rotacji.

Jeśli klient posiada numer PAN, będzie obowiązuje mniejsza stawka podatku.

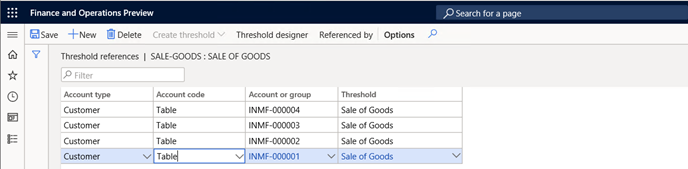

Użytkownicy muszą zdefiniować odwołanie progowe dla klienci:

Kliknij projektanta progów

Zdefiniuj dwa płyty za pomocą opcji:

-

Z numerem PAN

-

Bez numeru PAN

Zdefiniuj osobną stawkę SC dla każdej opcji.

Podczas definiowania podstawy obliczeń na slab z wyłączeniem

-

Obliczanie podatku — nie

(Inny opcja Oblicz podatek — Tak i wartość – 0)

-

Obliczanie poprzednich transakcji niebędące podatkiem —Nie.

-

Uwzględnij w podstawie rotacji — Tak.

Podczas definiowania podstawy obliczeń Na ten slab

-

Oblicz podatek — Tak.

-

Obliczanie poprzednich transakcji niebędące podatkiem —Nie.

-

Uwzględnij w podstawie rotacji — Tak.

Należy pamiętać, że w przypadku progu projektant" musi zdefiniować datę dla każdego płyty: 2020-04-01 — 2021-03-31. System sprawdza, czy próg zakresu dat zawiera datę początkową kwotę. zakres. Jeśli tak jest, system przyjmuje zdefiniowaną kwotę początkową w ramach i nie uwzględnia transakcji w dniu początkowym dla rotacji w zakresie dat został zdefiniowany jako początkowy kwoty. W powyższym przypadku progowy zakres dat '2020-04-01 — 2021-03-31' uwzględnia zakres dat '2020-04-01 — 2020-09-30", więc przyjmuje początkową wartość progowa jako część rotacji, a następnie spłacuje płatności zakres dat '2020-01-10 — 2021-03-31' jako kolejną część rotacji. Na koniec całkowity obrót jest kwotą progową początkową + skumulowaną kwotą '10/1/2020 – 3/31/2021'.

Aktywowanie obliczania SKU dla klienta:

Klienci z należnościami>i > wszyscy klienci

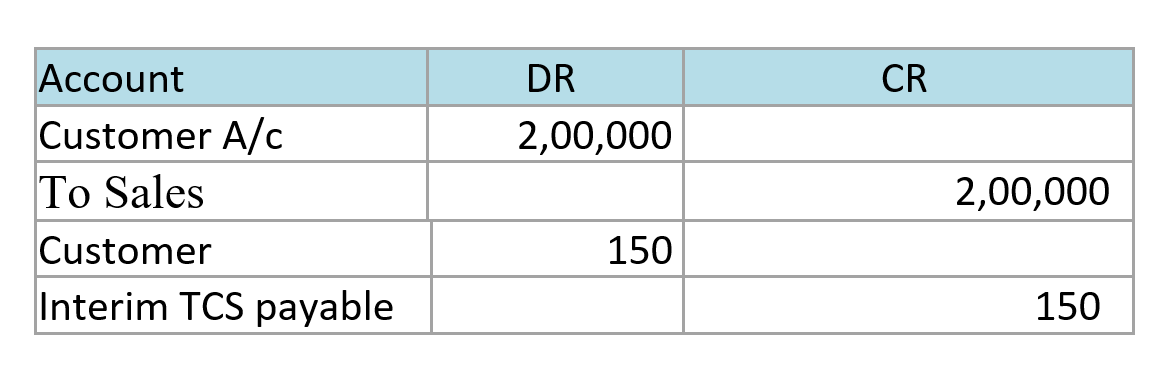

Publikowanie faktury oraz transakcji płatności i obliczenia dotyczące SKT.

-

Próg limit: 50 00 000

-

TCS stopa: 0,0750%

-

Poniżej to szczegóły transakcji:

|

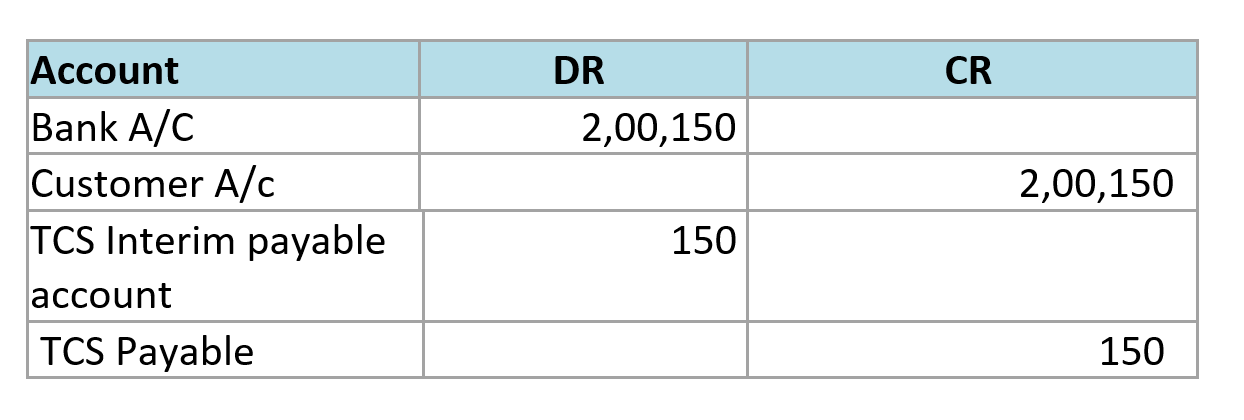

Kiedy użytkownik inicjuje "wartość początkowa progu osiągana", system będzie obliczał i wyświetl inr 53 00 000. Po opublikowaniu płatności w wysokości 2 00 150 opłat od klienta zostanie opublikowana następująca pozycja księgowa: |

Uwaga:użytkownik musi: ręcznie dostosuj wartość obliczania tcs, gdy system po raz pierwszy przekracza wartość progowa. Ta różnica będzie niepełna. Różnica w obliczeniach wynosi ze względu na obecnie używane algorytmy działa inaczej. Poprawiony zostanie w następnym wersja.

Wpis księgowy:

Gdy faktura zostanie opublikowana, a pozycja ostatniej transakcji płatności zostanie opublikowana zgodnie z poniższymi instrukcjami

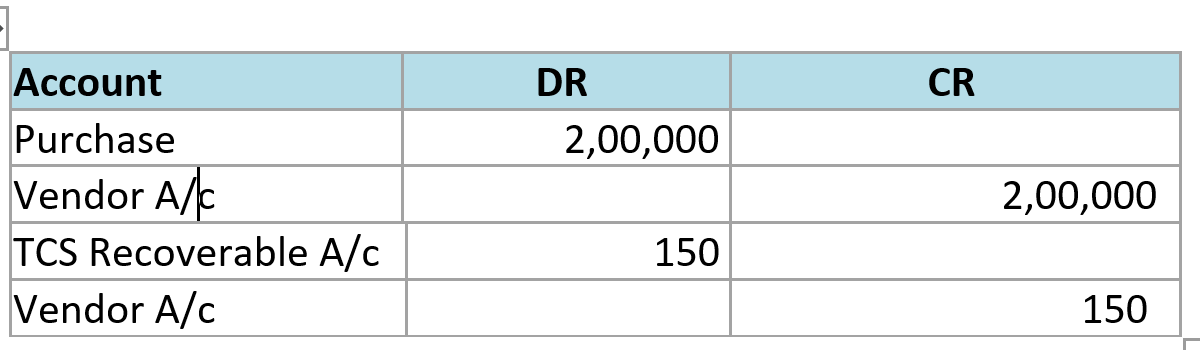

Wł. pola TCS Zakup produktów odjętowany przez dostawcę:

W przypadku odjęcie pola TCS od organizacji przez sprzedawcy, użytkownik może zastosować tę samą grupę podatku odejmowania "TCS od sprzedaży towary". Próg nie ma zastosowania do transakcji zakupu. Po opublikowaniu zakupu kwota SCS zamówienia odjęte przez dostawcę bezpośrednio publikowane na koncie odzyskiwalnym TCS. Użytkownicy musisz pobrać formularz 26AS z witryny internetowej govt. w celu dopasowania do kwota odzyskiwalna przed zsyłanie roszczeń ze strony instytucji rządowych.

Każda organizacja będzie uzyskać zwrot za odliczeń za SCS po uzgadnianie odliczeń w formularzu 26AS.

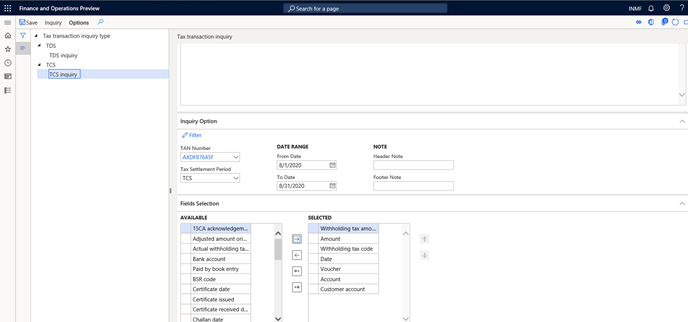

Przejdź do informacji>>i Raporty>zapytania o identyfikatorY TDS/TCS

Użytkownicy mogą wybrać pola kolumn wymaganych do wygenerowania raportu.

Symptomy

Jeśli płatność zbierana od klienta przekracza 50 saków w roku finansowym.

Przyczyna

W przypadku kolekcji ze względów sprzedaży przekroczenie 50 saków INR.

Rozwiązanie

Odliczeń od SKT na podstawie kwoty podstawowej i podatku GST.

Informacje o poprawce

Kompilacja poprawki dla wersji finansowej usługi Dynamics 365

10.0.15 10.0.644.20001

10.0.14 10.0.605.30002

Więcej informacji

Możesz skontaktować się z pomocą techniczną Usługa Microsoft Dynamics przez telefon z tymi linkami dla telefonu w danym kraju cyfry. W tym celu odwiedź jedną z następujących witryn internetowych firmy Microsoft:

Partnerzy

https://mbs.microsoft.com/partnersource/resources/support/supportinformation/Global+Support+Contacts

Klienci

https://mbs.microsoft.com/customersource/northamerica/help/help/contactus

W specjalnych przypadkach opłaty, które zwykle poniesione w związku z połączeniami z pomocą techniczną mogą zostać anulowane, jeśli pomoc techniczna Specjalista od usług Microsoft Dynamics i produktów pokrewnych ustala, że konkretną aktualizację rozwiąże problem. Będą obowiązywały normalne koszty pomocy technicznej na wszelkie dodatkowe pytania i problemy dotyczące pomocy technicznej, które nie kwalifikują się do konkretną aktualizację.