สรุป

TCS บนการขายสินค้า

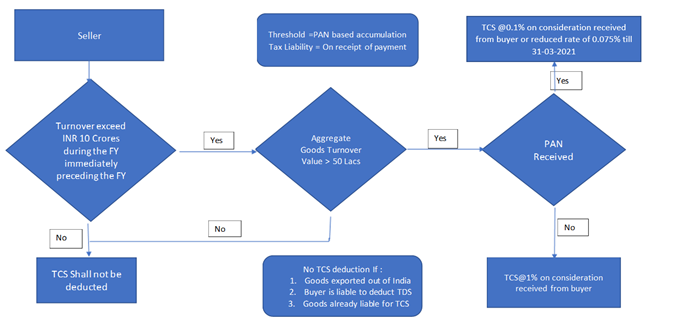

เอกสารนี้ครอบคลุมฟังก์ชันการใช้ฟังก์ชันการงานของภาษี คอลเลกชันที่ Source (TCS) ในการขายสินค้า ฟีเจอร์นี้อธิบายวิธีการ ตั้งค่าพื้นฐานการหักภาษีของ TCS เมื่อ การขายธุรกรรมสินค้า คํานวณ TCS บนธุรกรรมจากลูกค้า หรือบน กลุ่มลูกค้า TCS บนธุรกรรมเมื่อลูกค้าไม่มี PAN หมายเลข เป็นต้น

คุณควรเก็บรวบรวม TCS ในส่วน 206C (1H) ที่ เวลารับเงินจากลูกค้าตามข้อควรพิจารณาเกี่ยวกับการขาย เมื่อ ผู้ขายที่ได้รับยอดการหักเงิน TCS จะถูกหักไปยังระหว่างเวลา และเครดิตในบัญชีเจ้าหนี้ TCS ในการโพสต์ใบแจ้งหนี้ จํานวน TCS จะถูกโพสต์ไปยังบัญชีชําระเงินชั่วคราวและเพิ่มไปยังมูลค่าใบแจ้งหนี้

-

อีกหนึ่งสิ่งที่สําคัญของฟีเจอร์นี้ก็คือ ถ้าลูกค้าหลายรายมีหมายเลข PAN เดียวกัน แล้วจํานวนที่สะสมได้ จํานวนธุรกรรมจะถูกถ่ายเพื่อเปรียบเทียบกับขีดจํากัดขีดจํากัดที่ ระบุสิทธิ์ในการทรานแซคชันในการหักภาษีของ TCS

จํานวนพื้นฐานในการหักภาษีของ TCS:

วงกลม CBDT vide no. 17 Dated 30.09.2020, has ให้แจ้งว่าเนื่องจากมีการเก็บรวบรวมข้อมูลเกี่ยวกับจํานวนเงินที่ ข้อควรพิจารณาในการขาย ไม่มีการปรับบัญชีภาษีทางอ้อม รวมถึง GST ต้องจัดเก็บภาษีภายใต้การเตรียมใช้งานนี้ ดังนั้น TCS ต้องเก็บรวบรวมในข้อควรพิจารณาการขายรวมถึง GST

ภายใต้ผู้ใช้กลุ่มภาษีหัก ณ ที่จ่ายจะมีตัวเลือกให้รวม คอมโพเนนต์ภาษี GST และค่าธรรมเนียมที่จะรวมในจํานวนพื้นฐานในการคํานวณ TCS

ยอดสะสมของธุรกรรมของลูกค้าหลายราย:

ในกรณีของ TCS บน "การขายสินค้า" หักภาษีของ TCS จะ จะสร้างขึ้นตามหมายเลข PAN หากลูกค้าหลายรายมีหมายเลข PAN เดียวกัน ทรานแซคชันทั้งหมดที่เริ่มโดยลูกค้าที่ต่างกันที่มี PAN แบบเดียวกันจะ สะสมและเปรียบเทียบกับขีดจํากัดค่าเกณฑ์ที่กําหนดโดย ภาครัฐ

ผู้ใช้มีตัวเลือกในการ สะสมค่าเกณฑ์การซื้อตามจํานวน PAN ของผู้ขาย เช่น ลูกค้า อย่างไรก็ตาม การสะสมจะเป็นไปตามผู้ขายหรือลูกค้าภายในข้อกฎหมายข้อหนึ่ง #A0!--#A การสะสมระหว่างนิติบุคคลจะอยู่นอกขอบเขต

จุดของ การเก็บภาษี

ตามที่การตีความของ TCS เกี่ยวกับยอดขายสินค้า u/s 206C (1H) ควรเรียกเก็บภาษีณ เวลารับสินค้า นี่เป็นการอธิบาย ภายใต้กฎหมายว่า TCS บนยอดขายสินค้าจะถูกเก็บรวบรวมเมื่อการซื้อสินค้าจริง ได้รับจากผู้ขาย

อย่างไรก็ตาม ในการเก็บรวบรวม TCS บน การขายสินค้า ผู้ขายต้องแจ้งใบแจ้งหนี้การขาย รวมถึง จํานวน TCS บัญชีในหนังสือที่เป็นภาระหนี้สิน TCS แม้ในความเป็นจริง sense it is not payable. แม้ว่าจํานวน TCS จะถูกหักไปยังผู้ซื้อ ภาระหนี้สินภายใต้ส่วนที่ 206C (1H) จะไม่เกิดขึ้นจนกว่าจะถึงจํานวนเงิน จะถูกรวบรวม เมื่อต้องการกําหนดตัวเลือกใหม่นี้ "ภาระหนี้สินด้านภาษีใน จะถูกเพิ่มภายใต้ "กลุ่มภาษีหัก ณ ที่จ่าย"

เมื่อเลือกตัวเลือกนี้ ระบบจะเปิดใช้งานเขตข้อมูล "บัญชีชั่วคราว" ภายใต้ภาษีภาษีหัก ณ ที่จ่าย รหัส ณ เวลาที่มีการโพสต์การขายของจํานวนภาษีใบแจ้งหนี้สินค้าจะถูกโพสต์ ถึง "บัญชีเจ้าหนี้ TCS ชั่วคราว" และเดบิตไปที่ "บัญชีลูกค้า" เมื่อผู้ใช้ ได้รับเงินจากผู้ซื้อที่ระบบเวลานั้นที่โพสต์ใบแจ้งหนี้ ธุรกรรมที่จะรับภาระหนี้สิน TCS ในการจ่ายเงิน

TCS เมื่อได้รับเงินล่วงหน้า:

ทุกครั้งที่ผู้ขาย จะได้รับการจ่ายเงินตามข้อควรพิจารณาในการขาย หรือได้รับการจ่ายล่วงหน้า ผู้ขายต้องหักภาษี TCS ในส่วน 206C(1H) ปัญหาเกิดขึ้น ในการคํานวณจํานวนเมื่อจํานวนเงินที่รับการชเงินได้ข้าม ระบบค่าเกณฑ์เป็น gross-up ของค่าทรานแซคชันและประมวลผลจํานวน TCS ซึ่งจะต้องปรับจํานวน TCS ที่ใช้คอมพิวเตอร์ด้วยตนเอง สองไตรมาสแรก ผู้ใช้ต้องปรับจํานวน TCS ที่ประมวลผลในการจ่ายเงินของลูกค้าด้วยตนเอง ธุรกรรม

การเปลี่ยนแปลงที่รวมอยู่ตาม CBDT Press Release :

เริ่มต้นการเตรียมใช้งาน TCS ใหม่ต่อไปนี้ การตีความถูกตีความมาจากผู้เชี่ยวชาญ :

(ก) ภาษีที่จะรวบรวมเมื่อทั้งจํานวนของการขายและ จํานวนเงินที่ได้รับเป็นข้อควรพิจารณาในการขายเกินจํานวน Rs. 50 lakhs ระหว่าง ปีก่อนหน้า

(b) ภาษีที่จะเก็บรวบรวมเมื่อจํานวนการขายเกินจํานวน Rs 50 Lakhs โดยไม่นึงถึงจํานวนของข้อควรพิจารณาในการขายที่ได้รับระหว่าง ปีก่อนหน้า

(c) ภาษีที่จะรวบรวมเมื่อจํานวนเงินที่ได้รับเป็นการขาย มีจํานวนเกินจํานวนที่ขายได้ 50 ลัญชนา 50 ล้วามโดยไม่เกี่ยวกับจํานวนของการขายที่ขาย ในช่วงปีก่อนหน้า

ยึดตามโซลูชันการตีความเบื้องต้นใน Dynamics 365 F&O ถูก ให้ไว้ในตัวเลือก (a)

มีความสับสนมากมายเกี่ยวกับการปรับใช้ฟีเจอร์นี้ เมื่อต้องการเอาข้อสงสัยที่เกิดจากการดําเนินการของ TCS ใหม่ออก จาก CBDT ออกหมายเลข วงกลมหมายเลข 17 ลงวันที่ 30-09-2020 เพื่ออธิบายให้ทราบ ตัวเลือกนั้น ( c ) สะดวก ตามความเป็นจริง และเหมาะสมกว่า ผลลัพธ์ที่คาดไว้

เมื่อต้องการให้โซลูชันสอดคล้องกับการเปลี่ยนแปลงต่อไปนี้ในการตีความใหม่ ได้รับการรวมเข้ากับฟีเจอร์ที่มีอยู่:

"ค่าเกณฑ์ความสมาตเริ่มต้น" ที่เริ่มใช้แล้ว แนวคิด: ตามอธิบายโดย CBDT "อาจระบุว่าควรให้ TCS นี้ เฉพาะจํานวนเงินที่ได้รับในวันที่ 1 ตุลาคม 2020 หรือหลังจากนั้นเท่านั้น อย่างไรก็ตาม ค่าเกณฑ์จะยึดตามการรับรายปี อาจมีข้อแจ้งว่าเฉพาะ การคํานวณค่าเกณฑ์นี้เป็น Rs. 50 Lakh ใบเสร็จตั้งแต่ต้น ปีทางการเงิน เช่น ตั้งแต่วันที่ 1 เมษายน 2020 จะพิจารณาด้วย ตัวอย่างเช่น ผู้ขายที่ได้รับหมายเลข 1 โครโครก่อนวันที่ 1 ตุลาคม 2020 จากผู้ซื้อรายใดรายหนึ่งและได้รับ Rs. 5 lakh หลังจากวันที่ 1 ตุลาคม 2020 จะต้องเรียกเก็บภาษีในวันที่ Rs. 5 Lakh เท่านั้น และ not on Rs. 55 lakh [i.e Rs.1.05 crore - Rs. 50 lakh (threshold)] but for threshold การคํานวณที่ได้รับก่อนวันที่ 1 ตุลาคมจะถูกพิจารณาด้วย เพื่อให้ตรงกับการเปลี่ยนแปลงนี้ เราได้เริ่มแรก แนวคิดค่าเกณฑ์

-

TCS บนคอลเลกชันการชเงินจาก ลูกค้าเทียบกับข้อควรพิจารณาเกี่ยวกับการขาย:

ตามอธิบายของ CBDT "อาจ โปรดทราบว่า TCS นี้จะใช้ได้เฉพาะในกรณีที่ใบเสร็จรับเงินของการขาย เกินข้อควรพิจารณา Rs. 50 Lakh ในปีทางการเงิน ตัวอย่างเช่น ผู้ขาย ที่มียอดขายเป็น Rs. 1 โครเท่านั้นก่อนวันที่ 1 ตุลาคม 2020 จากบางกลุ่ม ผู้ซื้อและรับเฉพาะ Rs. 10 Lakh หลังจากวันที่ 1 ตุลาคม 2020 ไม่ต้องใช้ เพื่อเรียกเก็บภาษีในวันที่ 10 Lakh เป็นจํานวนเงินเงินยังไม่ได้กากบาทค่าเกณฑ์ จาก Rs. 50

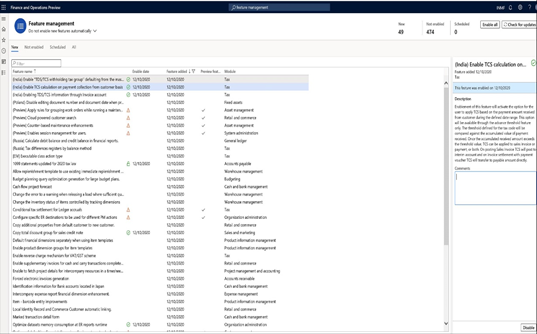

ตามด้านบนที่เราให้ ผ่าน การจัดการฟีเจอร์เพื่อ เปิดใช้งานการหักภาษีของ TCS บน ตามข้อควรพิจารณาในการขาย

-

การหักใบบอกยอดโดยตรงของจํานวน TCS บน ธุรกรรมการชเงินและใบแจ้งหนี้: ในโซลูชันเริ่มต้นที่มีให้ใน TCS การหักภาษี การโพสต์นั้นถูกหักผ่านใบใบย่อยที่เกี่ยวข้อง กด CBDT ที่ออกแบบใหม่ หมายเหตุ ผู้ใช้สามารถโพสต์จํานวน TCS ได้โดยตรงในรหัสบัญชีโดยไม่ต้องโพสต์ ผ่านใบใบ้ที่เกี่ยวข้อง

-

"TCS บนยอดขาย" เมื่อปรับใช้กับธุรกรรม AP จํานวนหลังภาษีในบัญชีที่กู้คืนได้: ในกรณีที่ผู้ใช้ใช้ "TCS บน ยอดขาย" จํานวน TCS ของธุรกรรมการซื้อจะโพสต์ไปยัง "TCS โดยตรง บัญชีที่กู้คืนได้" ผู้ใช้ต้องจับคู่บัญชีแยกบัญชี TCS กับฟอร์ม 26AS ที่ตรงกันเพื่อระบุจํานวน TCS ของการเรียกร้องความรับผิดทางภาษี

-

ใบลดหนี้จะย้อนกลับ TCS ทรานแซคชันโดยไม่ส่งผลกระทบต่อค่าสะสมของค่าเกณฑ์: เป็น ภาษีจะต้องถูกคิดจากข้อควรพิจารณาที่ได้รับจากผู้ซื้อ การปรับบัญชีแยกของผู้ซื้อโดยการออกใบลดหนี้จะไม่ มีผลกระทบต่อภาษีที่จะรวบรวม การโพสต์จะยังคงเหมือนเดิม ถ้าหลังจากการจัดเก็บภาษี ผู้ขายจะชําระเงินตามข้อควรพิจารณาบางอย่างกับ ผู้ซื้อ ในสถานการณ์ดังกล่าว จํานวนข้อควรพิจารณาในการขายจึงได้รับจาก จะไม่ลดลงตามจํานวนเงินที่ขอคืนเงินเพื่อคํานวณ TCS

-

ผู้ใช้สามารถเปิดใช้งานค่าเริ่มต้นของกลุ่ม TCS จาก บัญชีใบแจ้งหนี้: ภายใต้ตัวเลือกการจัดการฟีเจอร์จะมีให้ผู้ใช้ เปิดใช้งานค่าเริ่มต้นของกลุ่ม TCS ในการขาย ธุรกรรมจากบัญชีใบแจ้งหนี้แทนบัญชีลูกค้า การคลิก ผู้ใช้เพื่อดูแลสถานการณ์ใบแจ้งหนี้ของบริษัทอื่น

-

ผู้ใช้สามารถเปิดใช้งานค่าเริ่มต้นของกลุ่ม TCS จาก บัญชีผู้จัดซื้อในธุรกรรม: ภายใต้ตัวเลือกการจัดการฟีเจอร์คือ ให้กับผู้ใช้เพื่อเปิดใช้งานค่าเริ่มต้นของกลุ่ม TCS ในการทรานแซคชันการซื้อ ถ้า "กลุ่มภาษีหักณที่จ่ายของ TCS" จะถูกแนบกับบัญชีผู้ขาย

สถานการณ์หลักที่ครอบคลุม:

-

อัตราภาษีในทศนิยมสามหลัก

-

ใบสั่งซื้อ

-

ใบแจ้งหนี้ข้อความฟรี

-

บันทึกการจ่ายเงินของลูกค้า

-

ใบแจ้งหนี้โครงการ

-

บันทึกการประชุมทั่วไป

-

บันทึกหลายบรรทัด

-

TCS ผ่านบัญชีใบแจ้งหนี้

-

สะสมตาม PAN ของค่าเกณฑ์

-

ใบลดหนี้

สถานการณ์สมมตินอกขอบเขต:

-

ทรานแซคชันระหว่างบริษัทจะไม่อยู่ในขอบเขต ของฟีเจอร์นี้

ฟีเจอร์นี้ได้รับการสนับสนุนดังต่อไปนี้ หรือเวอร์ชันที่ใหม่กว่าของการเงิน:

เวอร์ชัน Dynamics 365 Finance ที่มี

แก้ไขรุ่น

เวอร์ชัน 10.0.15 - แก้ไขรุ่น 10.0.644.20001

เวอร์ชัน 10.0.14 - แก้ไขรุ่น 10.0.605.30002

ขั้นตอนในการตั้งค่า TCS บนการขายสินค้า (ตามคอลเลกชันของหลักเกณฑ์การชํานาเงิน) :

มีการตั้งค่าบังคับสามรายการ ผู้ใช้ต้องเปิดใช้งาน "TCS เกี่ยวกับยอดขายดี" ตามหลักเกณฑ์การเรียกเก็บเงิน :

-

เปิดใช้งานฟีเจอร์ผ่านการจัดการฟีเจอร์ :

ส่วนที่ 206C(1H) จะต้องระบุภาษี ซึ่งจํานวนจะถูกรับเป็นการพิจารณาเกี่ยวกับการขายสินค้า กล่าวคือ ควรเรียกเก็บภาษีตามจํานวนเงินที่ได้รับหรือ หลังวันที่ 01-10-2020 ดังนั้น เหตุการณ์ที่ทริกเกอร์คือใบเสร็จรับเงินของยอดขาย การพิจารณา เมื่อต้องการเปิดใช้งานฟีเจอร์ในคอลเลกชันของผู้ใช้การเงินมี เปิดใช้งานฟีเจอร์นี้ภายใต้ "การจัดการฟีเจอร์"

เส้นทาง: เวิร์กสเปซ>การจัดการฟีเจอร์> เปิดใช้งานการคํานวณ TCS บนคอลเลกชันการชเงินจากพื้นฐานของลูกค้า

ผู้ใช้สามารถเปิดใช้งานสองรายการต่อไปนี้ ฟีเจอร์เพิ่มเติมถ้าต้องใช้ในธุรกิจ:

a. บริษัทอื่น สถานการณ์สมมติใบแจ้งหนี้: เปิดใช้งานข้อมูล TDS/TCS ผ่านบัญชีใบแจ้งหนี้

b.TCS ในธุรกรรมการซื้อ: เปิดใช้งาน "กลุ่มภาษีหักณที่จ่าย TDS/TCS" การเริ่มต้นจากฟอร์มต้นแบบโดยไม่สร้างความแตกต่างระหว่าง ทรานแซคชัน

2. บังคับ เลือกตัวเลือก "เปิดใช้งานล>บล.ค่าเกณฑ์" ในรหัสภาษี "TCS บนยอดขาย" ของ ฟีเจอร์นี้: จําเป็นต้อง เครื่องหมาย "เปิดใช้งานลําบากค่าเกณฑ์" ในรหัสภาษี "TCS บนยอดขายสินค้า" เพื่อใช้งาน อัตรา TCS ที่มีและไม่มีเงื่อนไขการเลื่อน

3. เครื่องหมาย กล่องกาเครื่องหมาย "Liability on payment" ภายใต้กลุ่มภาษีหัก ณ ที่จ่าย (Liability on sales)": It would be essential to เลือกกล่องกาเครื่องหมาย "Liability on payment" เพื่อหักภาษี TCS ในเวลาที่ การเก็บรวบรวมข้อมูลการเงิน

หมายเหตุ :

-

ในกรณีที่ผู้ใช้ไม่ได้เครื่องหมาย "การรับผิดใน "ระบบจะสร้างภาระหนี้สิน TCS บนใบแจ้งหนี้

-

ใน ในกรณีที่ผู้ใช้ไม่ได้เปิดใช้งานฟีเจอร์ภายใต้การจัดการฟีเจอร์ "เปิดใช้งานการคํานวณ TCS บนคอลเลกชันการชเงิน จากหลักเกณฑ์ของลูกค้า" ระบบจะพิจารณาทั้งใบแจ้งหนี้และจํานวนเงินที่จ่าย การกําหนดค่าเกณฑ์ (ในขณะที่การใช้งานได้ในปัจจุบันหลังจากการเผยแพร่ครั้งแรกของ ฟีเจอร์บน TCS เกี่ยวกับการขาย )

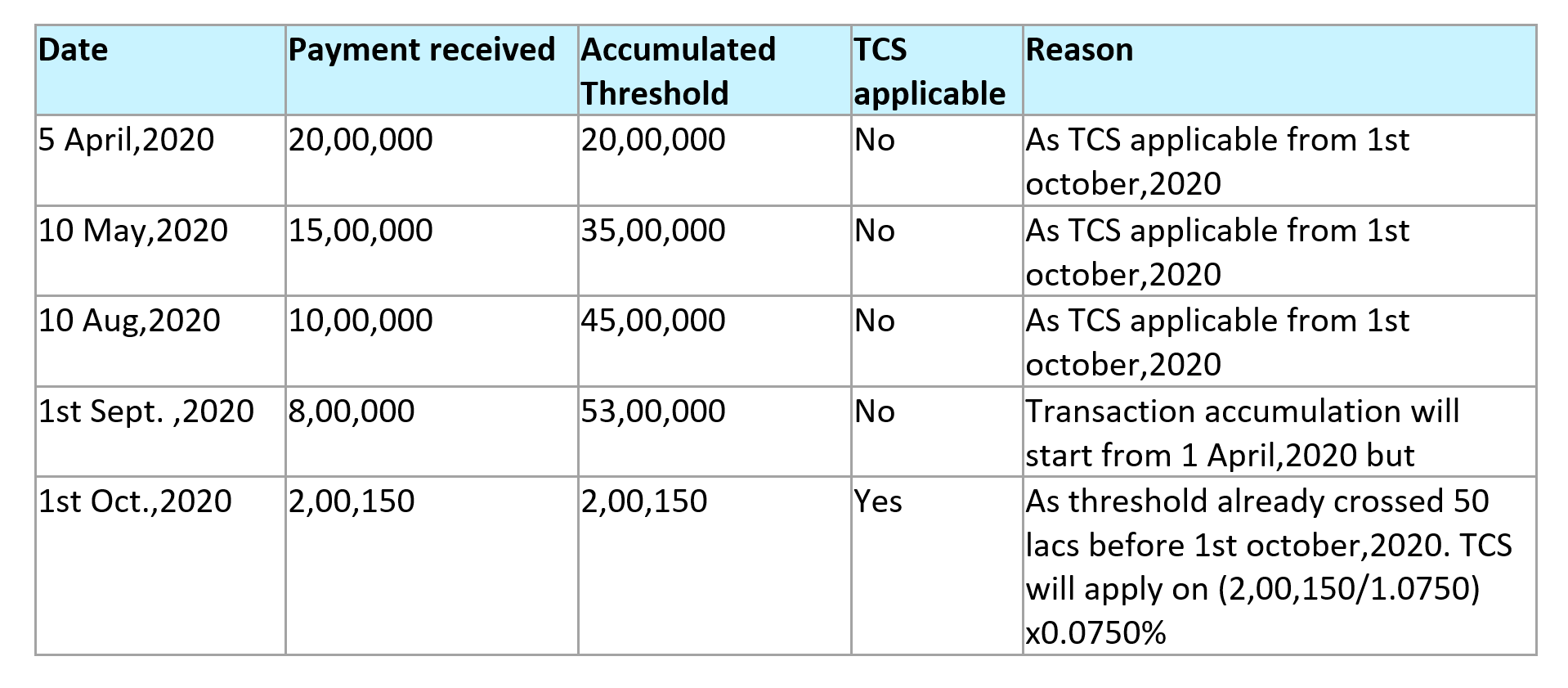

เตรียมใช้งาน "ค่าที่ได้ตามเกณฑ์เริ่มต้น" :

TCS จะมีผลบังคับใช้ตั้งแต่วันที่ 1 ตุลาคม แต่เป็นธุรกรรมการกําหนดค่าเกณฑ์ สะสมสะสมจะเกิดตั้งแต่วันที่ 1 เมษายนของทุกปีทางการเงิน

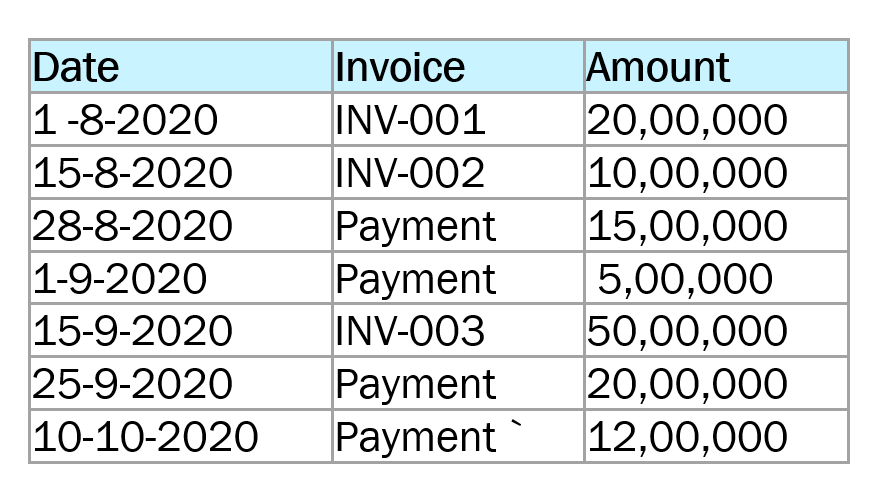

ตัวอย่างวิธีการคํานวณค่าสะสมของ TCS :

ค่าเกณฑ์ของสมมติว่า ค่า INR .50,00,000

TCS ที่ใช้ได้จาก 1stตุลาคม 2020

ติดตาม ทรานแซคชันที่ปฏิบัติการตามด้านล่าง:

ชื่อลูกค้าเริ่มต้น สามารถกําหนดค่าสะสมได้ดังนี้

ได้รับเงินแล้ว ตั้งแต่วันที่ 1เมษายน ถึง30 กันยายน 2563 (15,00,000+5,00,000+20,00,000) =40,00,000

สะสมเบื้องต้น value = 40,00,000

ชื่อ หลังจากวันที่ 10ตุลาคม2563 =12,00,000

ยอดรวมที่สะสมได้ ค่าจะเป็น = 40,00,000+12,00,000= 52,00,000

TCS จะประมวลผล ดังนี้:

52,00,000-50,00,000=2,00,000 *0.1% = 20

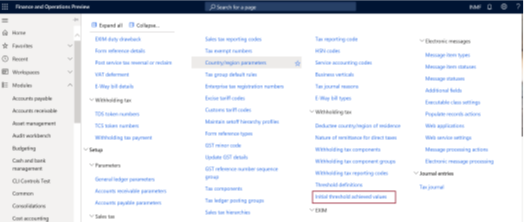

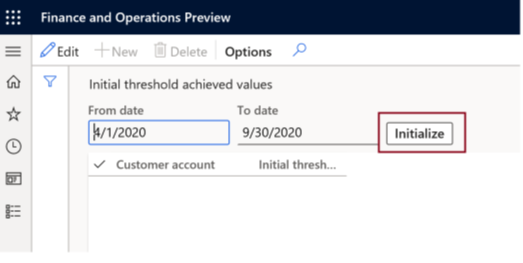

เมื่อต้องการประมวลผลค่าสะสมเริ่มต้น หลังจากเริ่มการติดตั้งใหม่

เส้นทาง: ภาษี >ค่า>ภาษีหัก ณ ที่จ่าย>ที่ได้ตามเกณฑ์เริ่มต้น

ค่าความสมาของค่าตามเกณฑ์การเริ่มต้นของตัวเลือก:

เปิดฟอร์มและกําหนดช่วงวันที่ 1เมษายน 2020 จนถึงวันที่30 กันยายน 2020 และคลิกที่ปุ่ม "เตรียมใช้งานปุ่ม" การจ่ายเงิน การเริ่มทรานแซคชันในช่วงวันที่ที่ระบุจะถือว่าโดยอัตโนมัติ เพื่อระบุว่าค่าตามความสมาของค่าสูงสุดเริ่มต้นของลูกค้าแต่ละราย เมื่อเริ่มกระบวนการ "เตรียมใช้งาน" แล้ว ปุ่ม เตรียมใช้งาน จะถูกปิดใช้งานและไม่สามารถเปิดใช้งานได้ อีกครั้ง

ผู้ใช้สามารถแก้ไขค่าเกณฑ์เริ่มต้นที่ระบบสร้างขึ้น ของลูกค้ารายใดก็ได้และในการบันทึกจะถูกบันทึกไว้กับลูกค้า ผู้ใช้สามารถ เพิ่มลูกค้าใหม่ด้วยตนเองในกรณีที่ลูกค้าใหม่ถูกสร้างขึ้นใน หลังจากกระบวนการเริ่มต้น อย่างไรก็ตาม ความต้องการค่าเกณฑ์เริ่มต้น เพื่ออัปเดตด้วยตนเอง

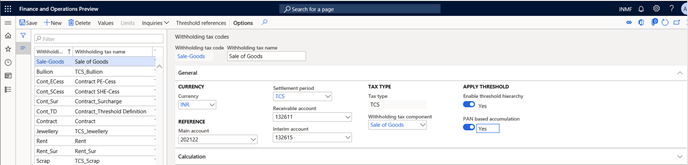

สร้างรหัสภาษีหัก ณ ที่จ่ายใหม่ "การขายสินค้า":

เส้นทาง : การตั้งค่า>ภาษี>หักภาษีหัก ณ ที่>ของการขาย สินค้า

เมื่อผู้ใช้แนบ "คอมโพเนนต์ภาษีหัก ณ ที่จ่าย" ของ พิมพ์ "TCS" เขตข้อมูลใหม่ "บัญชีระหว่างเวลา" จะเปิดใช้งาน

ไม่ต้องเลือกกล่องกาเครื่องหมายบัญชีใดๆ จนกว่าจะเลือกกล่องกาเครื่องหมาย "ภาษี ในการหักเงิน" ภายใต้กลุ่มภาษีหัก ณ ที่จ่าย

เลือก "เปิดใช้งานล>บล.ค่าเกณฑ์"- "ใช่"

เมื่อเลือก "ใช่" "ตัวเลือกจะ" สะสมตาม PAN เปิดใช้งาน

ผู้ใช้สามารถเลือกตัวเลือกนี้ถ้าจัดการกับลูกค้ามี หมายเลข PAN เดียวกัน

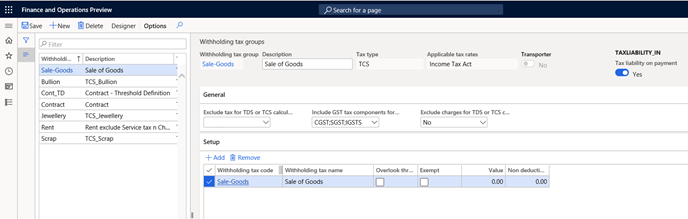

สร้างบัญชีใหม่ กลุ่มภาษีหัก ณ ที่จ่าย "การขายสินค้า"

เส้นทาง : การตั้งค่า>ภาษี>หักภาษีหัก ณ ที่>ของการขาย สินค้า

สร้างกลุ่มภาษีหักณที่จ่ายที่มีชนิดภาษี "TCS" และเครื่องหมาย กล่องกาเครื่องหมาย "ภาระหนี้สินด้านภาษีในการหักเงิน"-ใช่

หลังจากย้อนกลับไปที่ฟอร์มรหัสภาษีภาษีหัก ณ ที่จ่าย และ เลือก " "บัญชีเจ้าหนี้ TCS ช่วงเริ่มต้น" ในเขตข้อมูล "บัญชีระหว่างเวลา" ถูกสร้างขึ้น ในแผนภูมิของบัญชีที่มีชนิดการโพสต์ "ภาษีภาษีหักณที่จ่ายของอินเดีย (TCS)

รวมคอมโพเนนต์ภาษี GST ถ้าส่วนของจํานวนพื้นฐาน TCS การคํานวณภายใต้เขตข้อมูล "ใส่คอมโพเนนต์ภาษี GST ของ TDS หรือ TCS การคํานวณ "

ถ้าค่าใช้จ่ายไม่ได้เป็นส่วนหนึ่งของการเลือกการคํานวณ TCS "ใช่" ภายใต้เขตข้อมูล "ไม่รวมค่าธรรมเนียมในการคํานวณ TDS หรือ TCS"

คลิกปุ่ม "ตัวออกแบบ" บนบานหน้าต่างการแอคชันและกําหนด สูตรการคํานวณ TCS

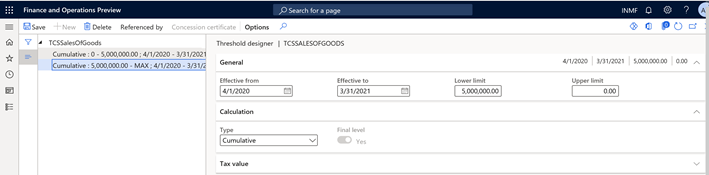

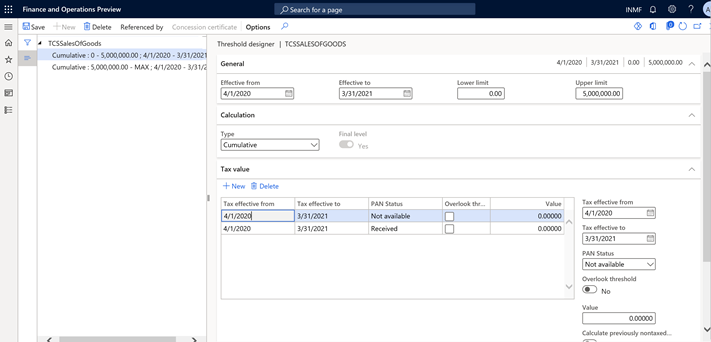

กําหนดข้อกําหนดค่าเกณฑ์:

เส้นทาง : ข้อ>ข้อ>ค่าเกณฑ์ของค่าเกณฑ์

กําหนดข้อกําหนดค่าเกณฑ์ของ "การขายสินค้า"

ต้องมีการกําหนดค่าเกณฑ์สองรายการ

-

0-Max

-

Max-0

การตั้งค่าค่าเกณฑ์ TCS ของ "การขาย สินค้า"

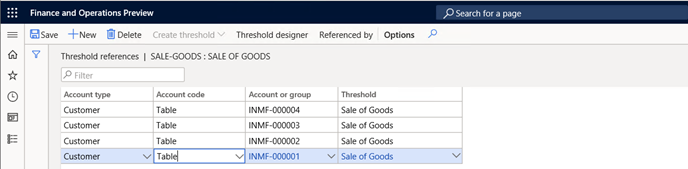

TCS เกี่ยวกับการขายสินค้าใช้กับลูกค้ารายเดียวหรือลูกค้าหลายราย มีหมายเลข PAN เดียวกัน

ถ้าหมายเลข PAN ของลูกค้าไม่พร้อมใช้งานอัตราภาษีที่สูงกว่าจะมีผลบังคับใช้ หลังจากข้ามยอดการลาออกที่ได้รับการยกเว้นแล้ว

ถ้าลูกค้ามีหมายเลข PAN จะมีอัตราภาษีต่่ากว่า

ผู้ใช้ต้องกําหนดการอ้างอิงค่าเกณฑ์ของ ลูกค้า:

คลิกที่ตัวออกแบบค่าเกณฑ์

กําหนดสองแผ่นที่มีตัวเลือก:

-

มีหมายเลข PAN

-

ไม่มีหมายเลข PAN

กําหนดอัตรา TCS แยกต่างหากในแต่ละตัวเลือก

เมื่อระบุหลักเกณฑ์การคํานวณ เป็นแผ่นหินที่ได้รับการยกเว้น

-

คํานวณภาษี – ไม่ใช่

(อื่นๆ) ตัวเลือกคํานวณภาษี – ใช่และมูลค่า – 0)

-

คํานวณไม่ใช่ธุรกรรมที่ไม่รวมภาษีก่อนหน้า

-

รวมในฐานการลางาน – ใช่

เมื่อระบุหลักเกณฑ์การคํานวณ For Taxable slab

-

คํานวณภาษี – ใช่

-

คํานวณไม่ใช่ธุรกรรมที่ไม่รวมภาษีก่อนหน้า

-

รวมในฐานการลางาน – ใช่

โปรดทราบว่าใน "ค่าเกณฑ์" นั้นมีความสําคัญมาก designer" ผู้ใช้ต้องกําหนดวันที่ของแต่ละแผ่นจาก 1/4/2020 – 31/3/2021 ระบบจะตรวจสอบว่าช่วงวันที่ตามเกณฑ์มีวันที่เริ่มต้นหรือไม่ ช่วง หากไม่ ระบบจะนําจํานวนเริ่มต้นที่กําหนดไว้เป็นส่วนหนึ่งของ และจะไม่พิจารณาธุรกรรมระหว่างวันเริ่มต้น ในช่วงระยะเวลาที่กําหนดไว้เป็นช่วงเริ่มต้น จํานวนเงิน ในกรณีข้างต้น ช่วงวันที่ค่าเกณฑ์ '1/4/2563 – 31/3/2563' รวมถึงช่วงวันที่ '1/4/2563 – 30/9/2563' ดังนั้นจึงใช้ค่าเริ่มต้น จํานวนค่าเกณฑ์เป็นส่วนหนึ่งของการลางาน และสะสมจํานวนเงินของ ช่วงวันที่ '10/1/2020 – 31/3/2021' เป็นส่วนหนึ่งของการลางานอื่น สุดท้าย จํานวนการลาออกทั้งหมดคือ จํานวนค่าเกณฑ์เริ่มต้น + จํานวนสะสมของ '10/1/2020 – 3/31/2021'.

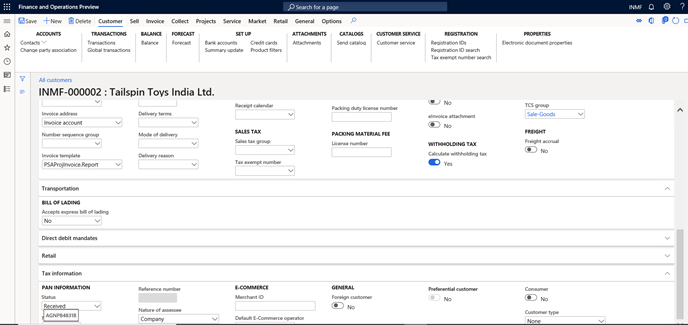

เปิดใช้งานการคํานวณ TCS ของลูกค้า:

บัญชีรายรับ>ลูกค้า>ลูกค้าทั้งหมด

การโพสต์ใบแจ้งหนี้ ธุรกรรมการชเงินและการคิดค่า TCS

-

ค่าเกณฑ์ ขีดจํากัด : 50,00,000

-

TCS อัตรา : 0.0750%

-

ด้านล่าง คือรายละเอียดธุรกรรม:

|

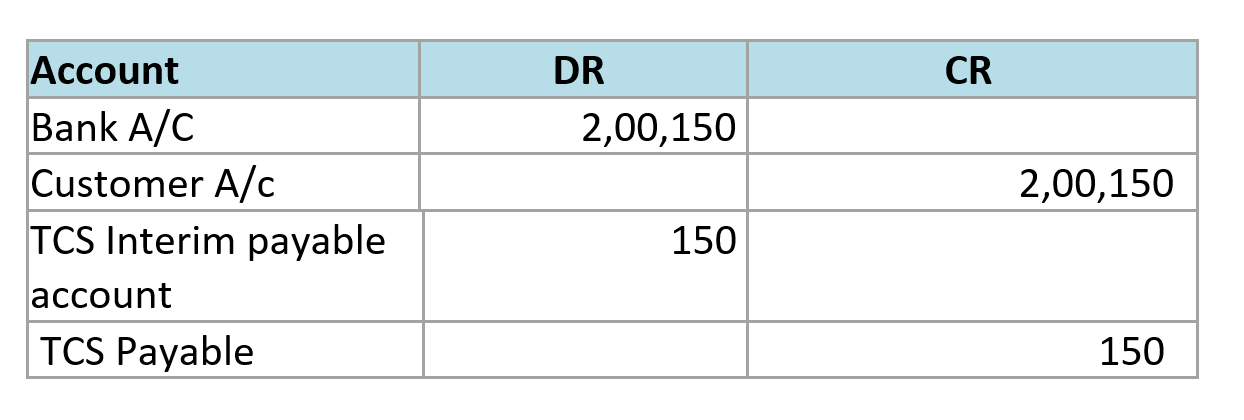

เมื่อผู้ใช้ เตรียมใช้งาน "ค่าที่ได้ตามค่าเกณฑ์เริ่มต้น" ระบบจะประมวลผลและ แสดง INR 53,00,000 เมื่อโพสต์การจ่ายเงิน 2,00,150 รายการจากลูกค้า รายการบัญชีต่อไปนี้จะถูกโพสต์: |

หมายเหตุ: ผู้ใช้ต้อง ปรับจํานวนการคิดค่า TCS ด้วยตนเองเมื่อระบบครั้งแรกข้าม จํานวนค่าเกณฑ์ ความแตกต่างจะเป็นแบบผู้เยาว์ ชุดรูปแบบในการคํานวณคือ เนื่องจากอัลกอริทึมปัจจุบันใช้งานได้แตกต่างกัน ซึ่งจะถูกแก้ไขในครั้งต่อไป รุ่นออกใช้

รายการบัญชี :

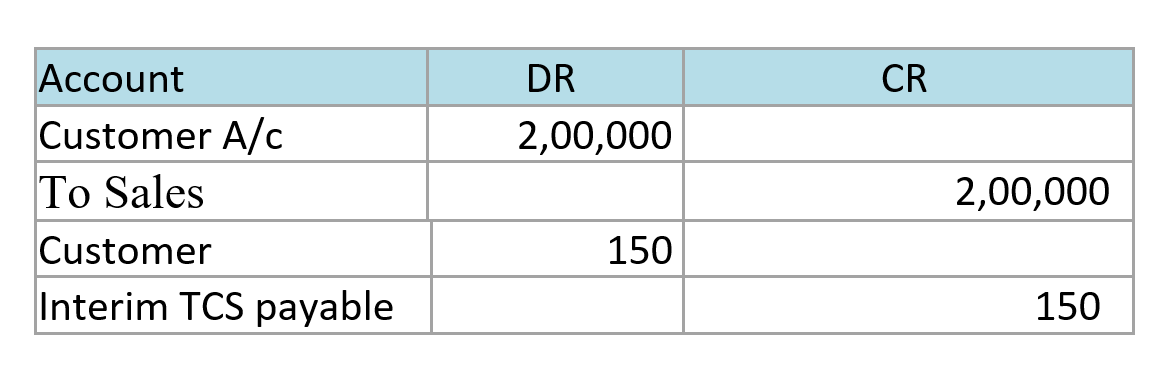

เมื่อใบแจ้งหนี้ มีการโพสต์ รายการธุรกรรมการการจ่ายเงินครั้งล่าสุดจะถูกโพสต์ไว้ทางด้านล่าง

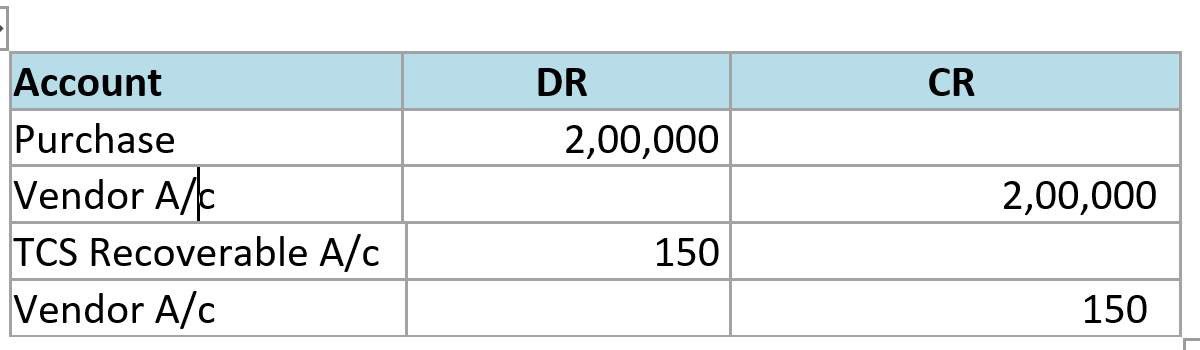

เปิด TCS การซื้อสินค้าที่หักภาษีโดยผู้ขาย:

ในกรณีหักลบ TCS กับองค์กรโดย ผู้ขาย ผู้ใช้สามารถใช้กลุ่มภาษีหักณที่หักณที่จ่ายเดียวกัน "TCS กับยอดขายของ สินค้า" ค่าเกณฑ์จะไม่ใช้กับธุรกรรมการซื้อ ในการโพสต์การสั่งซื้อ จํานวน TCS ที่สั่งซื้อ หักลบด้วยผู้ขายที่โพสต์ในบัญชีที่กู้คืนได้ของ TCS โดยตรง ผู้ใช้ ต้องดาวน์โหลด Form 26AS จาก govt เว็บไซต์เพื่อให้ตรงกับยอดเงินที่สามารถกู้คืนได้ ก่อนที่จะเรียกร้องค่าสินไหมทดแทนจากหน่วยงานรัฐ

ทุกองค์กรจะเรียกเครดิตการหักภาษีของ TCS หลัง ปรับยอดการหักภาษีด้วยฟอร์ม 26AS

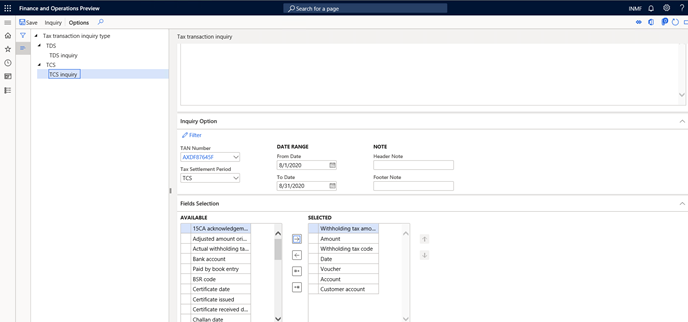

ไปที่การสอบถามและ>>ภาษี รายงาน>ถามเกี่ยวกับ TDS/TCS

ผู้ใช้สามารถเลือกเขตข้อมูลคอลัมน์ที่ต้องใช้เพื่อสร้างรายงาน

อาการ

เมื่อการเรียกเก็บเงินจากลูกค้าเกิน INR 50 Lacs ระหว่างปีทางการเงิน

สาเหตุ

คอลเลกชันจากข้อควรพิจารณาเกี่ยวกับการขายเกิน INR 50 lacs

การแก้ไข

การหักภาษี TCS ตามจํานวนพื้นฐานรวมภาษี GST

ข้อมูลการแก้ไขด่วน

รุ่นแก้ไขของ Dynamics 365 Finance

10.0.15 10.0.644.20001

10.0.14 10.0.605.30002

ข้อมูลเพิ่มเติม

คุณสามารถติดต่อฝ่ายสนับสนุนด้านเทคนิคได้ Microsoft Dynamics โดยใช้โทรศัพท์โดยใช้ลิงก์เหล่านี้เพื่อโทรศัพท์เฉพาะประเทศ หมายเลข เมื่อต้องการเลือกดู โปรดเยี่ยมชมหนึ่งในเว็บไซต์ Microsoft ต่อไปนี้:

คู่ค้า

ลูกค้า

ในกรณีพิเศษ ค่าธรรมเนียม หากมีการยกเลิกการสนับสนุนทางเทคนิคตามปกติ มืออาชีพเกี่ยวกับ Microsoft Dynamics และผลิตภัณฑ์ที่เกี่ยวข้องระบุว่า การอัปเดตเฉพาะจะแก้ไขปัญหาของคุณ จะใช้ต้นทุนการสนับสนุนตามปกติ เพิ่มเติมและปัญหาต่างๆ ที่ไม่มีคุณสมบัติใน การอัปเดตเฉพาะในคําถาม